Выдвигается гипотеза о том, что кризис 2008 г., как и кризис 1929 г., имеет не финансовую природу, а вызван существенным сокращением притока технологических инноваций («инновационной паузой») и чрезмерно оптимистическими ожиданиями, порожденными длительным предшествующим периодом быстрого роста. Если эта гипотеза верна, то вероятно, что западным экономикам предстоит многолетняя стагнация, прежде чем новые технологические идеи не станут основой для очередного подъема. Развивающиеся страны имеют шанс избежать стагнации за счет заимствования более эффективных технологий и постепенного перехода на инновационный путь развития. Соответствующая программа должна включать в себя комплекс мер, направленных на:

- увеличение нормы накопления (стимулирование сбережений, совершенствование системы кредитования);

- повышение абсорбционной способности страны;

- создание системы интерактивного планирования.

1. Что, собственно, произошло? — Неэффективный контроль финансовых рынков?

Большинство экспертов полагают, что причины кризиса коренятся в недостаточно жестком или неквалифицированном регулировании финансовых рынков. Некоторые считают, что следовало требовать большей прозрачности от компаний, работавших на рынках. В самом деле, кризис выявил, что некоторые рейтинговые агентства давали неверную информацию инвесторам, а ряд крупных компаний намеренно искажали свои отчетные данные. Другие эксперты обращают внимание на негативную роль системы производных ценных бумаг. Так, по мнению Дж. Стиглица, дело не в недостаточной прозрачности финансовых операций, а в их сложности: когда речь идет о вторых или третьих производных, инвестор не в состоянии оценить риски (Stiglitz (2008)).

Многие отмечают особую роль в возникновении кризиса внебиржевых финансовых инструментов, таких как CDS (credit default swap), операции с которыми фактически не регулировались и не учитывались в банковских балансах. Объем этих операций, позволявших избежать резервирования, очень быстро рос и к концу 2008 г. превысил мировой ВВП.

Возникает, однако, вопрос о том, почему финансовые власти разных стран были столь непредусмотрительны. Требуется также объяснить, почему на коротком промежутке времени сразу на нескольких ключевых рынках возникли финансовые пузыри.

Драматическое падение индекса высокотехнологичных компаний NASDAQ в конце 2000 года можно считать предвестником нынешнего кризиса. Затем начался бум на рынках акций компаний, использовавших биотехнологии, рынках ипотечных ценных бумаг, акций нефтяных и металлургических компаний.

Пузырь (bubble), или пирамида возникает вследствие самореализующихся оптимистических ожиданий: инвесторы полагают, что спрос на объект торговли (хранимый товар, ценную бумагу) будет расти, занимают деньги и покупают, чтобы с выгодой продать. Покупки и в самом деле вызывают повышение цены, а это создает стимулы для дальнейших спекуляций. Но рано или поздно приток денег прекращается, цены останавливаются, оптимистические ожидания сменяются на пессимистические, все спешат продать, и процесс с невероятной скоростью раскручивается в обратном направлении, вызывая многочисленные банкротства.

Пузыри сопровождают биржевую деятельность с самого начала ее возникновения. Первый в истории биржевой крах произошел на Амстердамской бирже в 1637 году в результате спекуляций тюльпанами; в разгаре тюльпанного ажиотажа за луковицу тюльпана третьего сорта давали карету и пару лошадей.

Теория экономического роста демонстрирует возможность возникновения «пузырей» в экономиках, где биржа отсутствует вовсе и рациональные агенты точно предвидят бесконечно отдаленное будущее. Эти модели объясняют формирование пузырей случайной синхронизацией ожиданий («пятнами на Солнце»).

Подобное объяснение кажется неправдоподобным для нынешней ситуации, ведь речь идет не о пирамиде на том или ином рынке, а о глобальном кризисе. Поражают масштабы биржевого краха: в течение 2008 г. стоимость американских компаний понизилась в среднем на 40%, на основных рынках Европы падение составило более 50%, а значения российских биржевых индексов составили менее четверти докризисных уровней.

Далее, гипотеза случайной синхронизации ожиданий вряд ли применима, когда речь идет о сырьевых ресурсах. Современные корпорации, работающие на рынках срочных инструментов, ориентируются на глобальные прогнозы экономического роста. Их поведение заставляет предположить, что они ошибочно прогнозировали быстрый долговременный рост мировой экономики.

Для такого прогноза были основания. В последние тридцать лет мировая экономика действительно быстро росла. Нередко высказывалось мнение о том, что механизм роста изменился, и что наступила эра бескризисного развития. В это, видимо, верили не только инвесторы, но и регуляторы.

Стоит отметить, что при чрезмерно оптимистических ожиданиях производные инструменты не хеджируют, а усиливают риски. Так, при перепродаже контрактов на кредит с помощью CDS заимодавцем оказывается агент, у которого оценка вероятности невозврата кредита ниже, чем у первоначального кредитора. Конкуренция на рынке CDS или переход к производным инструментам следующего уровня («страхованию» CDS) усиливают этот эффект. В конечном итоге фактическими заимодавцами оказываются агенты с наиболее оптимистическими ожиданиями.

Глобализация синхронизирует ожидания и тем самым способствует возникновению пузырей.

2. Что, собственно, произошло? — Непредвиденная инновационная пауза

Почему же не оправдались ожидания, опиравшиеся на многолетний бескризисный рост западной экономики и, в частности, на стремительное развитие сектора высоких технологий? Ответ на этот вопрос предлагает теория экономического развития, ведущая свое начало от Йозефа Шумпетера, Николая Кондратьева и Саймона Кузнеца. Среди многочисленных работ, продолжавших их идеи, отметим Mensh (1978) и Helpman (1998).

Согласно этой ветви экономической теории двигателем экономического роста в развитых странах являются базисные инновации («basic innovations» по Меншу или «general purpose technologies», если следовать сборнику Helpman (1998)). Они отличаются от обычных нововведений, прежде всего, тем, что, в принципе, имеют очень широкую область применения [1] и поэтому при соответствующей модификации порождают целое дерево новых технологий, оказывая влияние на многие отрасли народного хозяйства. Электрический двигатель или компьютер являются примерами подобных инноваций. Однако область возможностей каждой базисной инновации ограничена, эффективность вторичных инноваций со временем снижается. Если поток инноваций достаточно интенсивен, экономика развивается быстро. Но этот поток случаен; если его интенсивность снижается, может наступить стагнация.

Описанная концепция дает возможность сформулировать следующую гипотезу о механизме произошедшей катастрофы.

Ипотечный кризис в США послужил всего лишь спусковым механизмом мирового кризиса. Его истинная природа — в сочетании двух взаимосвязанных обстоятельств. Первое из них — «инновационная пауза», существенное снижение интенсивности потока технологических инноваций [2] , истинных источников экономического роста. Второе — формирование безоглядной веры в непрерывный технический прогресс, поддерживаемой многолетним опытом и биржевыми механизмами.

Вера в предстоящее бескризисное развитие а, значит, ожидания быстрого роста доходов населения может оказаться причиной «пузыря» на любом рынке. Но особенности рынка жилья — масштабы, долгосрочность заимствований и многоступенчатость финансирования (посредством производных ценных бумаг) делают его в этой ситуации наиболее вероятным кандидатом на формирование пирамиды.

Инновационная пауза возникает вследствие того, что интенсивность потока вторичных («улучшающих» -по Меншу) инноваций, порожденных текущими базисными инновациями, существенно снизилась [3] , а новая базисная инновация еще не «созрела».

Если сформулированная гипотеза верна [4] , то вероятно, что западному миру предстоит длительный период стагнации до тех пор, пока новые базисные инновации (биотехнологии? нанотехнологии? солнечная энергетика?) не создадут предпосылки для подъема экономики. При этом «кейнсианские» методы стимулирования спроса — масштабные вливания финансовых средств — будут, как и во времена Ф. Рузвельта, лишь способствовать смягчению последствий спада и стабилизации, но не смогут предотвратить снижение темпов роста. Для выхода из рецессии потребуется новая научно-техническая политика. Рост роли государства неизбежен. Интуитивное понимание этого факта, видимо, и лежит в основе ломки мировоззрения западных лидеров, все отчетливее акцентирующих роль государства.

Финансовый рынок — основа финансирования и отбора относительно малых, вторичных инноваций. Базисные изобретения создаются государством в сотрудничестве с крупными компаниями. Поэтому «сворачивание» фондовых рынков и частичную национализацию можно рассматривать как элементы подготовки западных экономик к новому инновационному прорыву. Важно осознать, что сокращение спроса — лишь поверхностная причина кризиса. Недавний высокий спрос был результатом «пузыря». Можно восстановить его, накачивая деньги в экономику, но тогда в условиях умеренной безработицы возникнет новый «пузырь», который со временем неизбежно лопнет. Преодолев спад, правительства должны стимулировать крупные инновационные проекты, способные в случае удачи инициировать новую волну роста.

Отметим, что в рамках изложенной концепции выявляется глубокая аналогия нынешнего кризиса с Великой рецессией. Перед «Черным вторником», как известно, промышленность США росла невероятно быстрыми темпами. В основе тогдашнего роста — новые методы хозяйствования (тэйлоризм), массовое производство радиоприемников, электробытовых приборов и автомобилей. Рузвельт сумел стабилизировать экономику, но фактически стагнация продолжалась вплоть до Второй Мировой войны.

Впрочем, нынешний кризис содержит и совсем новые элементы, касающиеся организации фондового рынка. Как отмечается многими экспертами, потребуется изменение базовых принципов его функционирования, а не просто усиление контроля над финансовыми операциями.

3. Ревизия взглядов на глобализацию?

«Все наши государства должны отвергнуть призывы к протекционизму, коллективизму и пораженчеству перед лицом нашего текущего вызова» — это сказал Буш на встрече «большой двадцатки» в ноябре 2008 г..

США не всегда были столь рьяными сторонниками свободной торговли. В девятнадцатом веке, догоняя Англию, они проводили жесткую протекционистскую политику. А вот Англия ратовала за свободу. Впрочем, на четыре века раньше, догоняя ганзейские города, Англия тоже широко использовала таможенные пошлины и торговые барьеры.

Свободный мировой рынок выгоден, прежде всего, лидеру. Добиваясь свободы торговли, США предложили миру стабильность (символом которой являются казначейские облигации), возможность оперировать на самом мощном региональном рынке и заимствовать созданные в США технологии. Мир ответил верой в американский доллар, позволившей США финансировать заметную часть своих расходов за счет остальных стран. И вдруг… Пришедший из США мировой кризис воспринимается как нарушение неявного контракта.

Вот в чем корень различий во взглядах бывшего президента США и лидеров ЕС на послекризисное развитие. Даже Европа не может отказаться от протекционистских мер. Развивающимся странам они могут оказаться жизненно необходимы.

4. Где мы находимся?

Наш душевой ВВП составляет около 30% от уровня США, он в 2,5 раза ниже соответствующих показателей Англии, Франции, Германии. Это и есть основная характеристика «нашего сегодня», где-то рядом с Чили и Аргентиной, лучше Украины, Болгарии, Румынии, но хуже Венгрии, Словакии, Польши. Последние восемь лет мы быстро росли, главным образом, за счет сырьевых доходов. Текущие доходы и зарубежные кредиты шли на инвестиции в смежные отрасли и порождали спрос на потребительские блага, услуги и жилье, этот импульс передавался далее по технологической цепочке. Нефтяной пузырь воспринимался как сигнал о будущих экспортных доходах и давал почти неограниченную возможность заграничных займов. Все было бы неплохо, если бы так продолжалось еще лет пятнадцать. Теперь окно возможностей захлопнулось. Внутренние механизмы роста так и не созданы. Впереди, если не будут приняты энергичные и хорошо продуманные меры, — крах рынка недвижимости и разорение строительных фирм, спад в промышленности а затем длительный период стагнации, необычный для России рост безработицы, волна забастовочного движения и — вполне возможно- дальнейшее ужесточение политического режима. Старый механизм роста исчерпал себя. Пришла пора работы над ошибками и поиска новых стратегий развития.

5. Преимущество отсталости

Развивающаяся страна имеет только одно преимущество перед развитыми — возможность заимствовать созданные ими институты, технологии и методы хозяйствования. Задача заимствования проще и связана с меньшими издержками, чем разработка «принципиально нового». И все же она настолько сложна, что подавляющее большинство стран с ней не справляется. Поэтому из развивающихся стать развитыми за последние шестьдесят лет удалось совсем немногим экономикам. Практически во всех случаях ключом к успеху была эффективная система взаимодействия государства, бизнеса и общества, обеспечивавшая согласование интересов в процессе разработки широкомасштабных проектов модернизации отраслей [5] .

Отсутствие такой системы «интерактивного планирования» — одна из причин нынешнего российского кризиса, а ее создание может стать залогом продолжения роста. Западные экономики смогут преодолеть посткризисную стагнацию только в результате очередного технологического прорыва, а для этого потребуется время. У развивающихся стран появляется уникальный шанс на сближение с развитыми за счет широкомасштабного внедрения более эффективных технологий, уже созданных лидерами. Благодаря относительно высокому уровню человеческого капитала вероятность успеха для России выше, чем для других стран с аналогичным уровнем благосостояния.

6. Роль золотовалютных резервов

Важный и, нужно признать, довольно неожиданный вывод состоит в том, что даже огромный уровень резервов при хороших фундаментальных показателях не спасает от драматического бегства капиталов.

Нелепо делать вид, что накопленные резервы — наше преимущество перед развитым миром. В целом накопление золотовалютных резервов и бюджетных фондов в таком объеме — политика слабого «хорошиста». Мы не кредитовали наши предприятия, в результате совокупный государственный и частный долг оказался примерно равным сумме резервов. А проценты ведь выплачивались западным банкам по ставкам, большим доходности ценных бумаг, в которых хранились резервы. Да и сами вложения отнюдь не столь надежно защищены, как это предполагалось.

Конечно, истратив нефтяные деньги на потребление, мы сейчас оказались бы в значительно худшей позиции. Однако, не воспользовавшись «окном возможностей» для модернизации своего производства, мы, возможно, обрекли свою экономику на длительную стагнацию.

Корень проблемы — в недостатке эффективных проектов модернизации, порождающих спрос на валюту. Как раз здесь и сказалось отсутствие системы «интерактивного планирования», упоминавшейся выше. При наличии таких проектов необходимость в чрезмерном накоплении резервов отпадает, одновременно снимаются и проблема избыточной денежной массы, и угроза укрепления рубля.

7. Нужна эффективная банковская система

Неудачи стратегий догоняющего развития во многом связаны с неадекватной оценкой возможностей отставшей экономики. Правительства никак не могут преодолеть соблазн «большого скачка». Заимствовать унизительно, будем придумывать что-то такое, чтобы сразу обогнать. Но если уж заимствовать, то самое передовое. А оно-то как раз в отсталой институциональной и технологической среде не работает.

Примерам подобных преждевременных заимствований несть числа. Вспомним пятиуровневую прогрессивную шкалу подоходного налога, закон о банкротстве, введенный указом Ельцина в эпоху тотальных неплатежей, рыбные аукционы, накопительные пенсионные счета, и т. п. Видимо, к подобным примерам принадлежит и преждевременное развитие рынка ценных бумаг, отвлекшее внимание и средства от проблем становления банковской системы.

Одна из важнейших функций фондового рынка — хеджирование рисков, особенно существенных в экономике, движимой инновациями. А масштабные проекты модернизации путем заимствований менее рискованны, зато при плохом инвестиционном климате требуют непосредственной работы кредитора с заемщиком. В этом случае необходима развитая банковская система кредитования. Кстати имеется исследование, показывающее, что преждевременное создание фондового рынка при плохих институтах может негативно сказаться на банковской системе: если рынок предоставляет «легкие деньги», то у банка снижаются стимулы к мониторингу клиентов (см. Deidda, Fattouh (2008)).

Российский фондовый рынок, «схлопнувшийся» до четверти недавнего уровня, видимо не скоро восстановится. Без него мы пока сможем развиваться, а вот без эффективной банковской системы — нет.

В России до сих пор не создана эффективная система стимулирования сбережений, регулирования денежной массы и кредитования производства. Необходимо выйти на режим положительного реального процента по депозитам и добиться того, чтобы изменение денежной массы зависело от ставки рефинансирования и спроса на кредиты. Именно такой механизм характерен для «нормальной» рыночной системы — в отличие от докризисной российской, где объем денежной массы определялся чистым притоком капитала и стратегией накопления золотовалютных резервов, а спрос на кредит удовлетворялся в значительной мере за счет внешних заимствований. Такая система плохо управляема, волатильна и сопряжена с большими потерями.

8. Открытость и конкурентоспособность

Для догоняющей страны мировой рынок не только инструмент разделения труда, но и источник заимствуемых технологий. Экспорт, импорт, прямые иностранные инвестиции, аутсорсинг, покупка зарубежных предприятий — все это каналы, посредством которых могут осуществляться заимствования. Но для того, чтобы эти каналы работали, нужно специальное регулирование. Включенность в мировой рынок нам жизненно необходима, однако, тезис «чем открытее, тем лучше» несостоятелен. При таком подходе слабая экономика в нисходящей фазе экономического цикла будет терять все, что приобрела в восходящей фазе. Так, американские фондовые индексы потеряли 40% своих докризисных значений, а российские — все 75%. Снятие ограничений на движение капитала с 1 июля 2006 г. [6] было явно преждевременным. Только рациональный выбор степени и характера открытости может обеспечить конкурентоспособность экономики.

В период стагнации западных экономик экспорториентированная стратегия догоняющего развития не имеет перспектив. Инновационная пауза — подходящее время для импортзамещения, расширения внутреннего рынка и увеличения производительности труда. Именно по этому пути шли Россия и Япония в эпоху Великой депрессии. В обеих странах десятилетие 1930-1940 гг. — эпоха быстрой индустриализации, основанной на заимствовании западных технологий. В течение 1881- 1930 гг. реальный душевой доход в Японии составлял 25-29% от аналогичного показателя США, а в период 1930-1938 гг. он вышел на средний уровень 37,7%; при этом резко выросла производительность труда в промышленности (Mosk (2004)).

9. Увеличивать абсорбционную способность страны

Говоря о политике заимствования, следует иметь в виду следующие процессы и инструменты, позволяющие влиять на абсорбционную способность страны.

- Регулирование импорта нового оборудования и технологий, покупка лицензий и тарифная политика.

- Регулирование прямых иностранных инвестиций в отечественную экономику и за рубеж, а также правила формирования совместных предприятий.

- Стимулирование аутсорсинга.

- Освоение новых методов организации производства в результате конкуренции на мировом рынке.

- Взаимодействие с зарубежными специалистами: обучение и стажировки за рубежом, приглашение зарубежных преподавателей, совместные исследования;

- Предотвращение утечки мозгов, стимулирование возвращения россиян, получивших образование или опыт работы на Западе.

- Политика прямой государственной поддержки заимствований (приобретение патентов, финансирование центров трансфера технологий).

- Стимулирование развития исследовательских отделов крупных фирм.

Кстати, и теория, и опыт стран «экономического чуда» показывают, что в процессе заимствования решающая роль принадлежит крупным фирмам. Нужно помогать становлению мелких фирм, но не следует ожидать (как это нередко делают), что увеличение их числа непосредственно выведет нас на инновационный путь развития.

Для повышения абсорбционной способности необходимо создавать специализированные институты заимствования: центры по трансферу технологий, определенные типы специальных экономических зон и промышленных кластеров [7] .

Повышение качества человеческого капитала — задача, тесно связанная с увеличением абсорбционной способности страны и необходимая предпосылка перехода к инновационному развитию. Некоторые из перечисленных выше направлений экономической политики должны непосредственно влиять на качество человеческого капитала. Но, кроме того, нужна система повышения квалификации рабочей силы и переобучения безработных.

Для достижения высокого уровня инновационной способности перечисленных факторов и инструментов недостаточно. Здесь особая роль принадлежит фундаментальной науке, инфраструктуре передачи идей от науки к практике, а также специализированным рыночным институтам поддержки инноваций — инкубаторам и венчурным фондам. Инновационный путь развития предполагает эффективное функционирование фондового рынка и высокую активность малых предприятий.

10. Самоограничение элиты и налоговая политика

В странах Юго-восточной Азии в периоды быстрого роста норма сбережений составляла более 35%. Наше население сберегает около 20% располагаемого дохода. Этого совершенно недостаточно для быстрого роста. Необходимы публичная компания [8] и экономические меры, направленные на дестимулирование демонстративного потребления. К числу таких мер относятся введение прогрессивных налогов на доходы и имущество физических лиц, увеличение налогов с продаж предметов роскоши и импортных тарифов на их ввоз. С другой стороны, целесообразно ввести льготное налогообложение инвестиций. Еще один инструмент влияния на сберегательное поведение — государственная премия на накопительную часть пенсионных сбережений. Возможно, следует идти по пути увеличения этой премии. Одновременно надо искать способы использования накопительной части пенсионных денег в экономике. Одним из таких механизмов могло бы стать финансирование с их помощью государственных проектов с гарантией возврата, включая процент на вложения. Такой механизм, конечно, является промежуточным (см. Полтерович (2007)). При фиксированном проценте и стопроцентной гарантии он мало отличается от распределительной схемы. Однако этот вариант предпочтительнее, нежели полный отказ от накопительной схемы, поскольку оставляет возможности для дальнейшего органичного развития. Постепенное снижение уровня гарантий позволило бы плавно перейти к настоящей накопительной системе.

11. Еще одна нерешенная проблема — ипотека

Ипотечное кредитование оказывает существенное влияние на сберегательное поведение и на экономический рост в целом. К сожалению, в 1990-ые годы Россия пошла по неэффективному пути формирования ипотеки, пытаясь, как и во многих других случаях, сразу внедрить передовые институты, минуя необходимые стадии развития. В ближайшее время на рынке жилья можно ожидать кризисных явлений — резкого падения цен, разорения строительных фирм. Вполне вероятно, что кризис ипотеки инициирует вторую волну кризиса во всей экономике. Необходима масштабная программа строительства дешевого жилья в сочетании с внедрением относительно простых ипотечных институтов — стройсберкасс. Проект формирования ипотеки в России представлен в монографии Полтерович, Старков (2007). Там же показано, что реализация этого проекта повысит эффективность государственных жилищных субсидий, будет способствовать совершенствованию сберегательного и долгового поведения и формированию эффективного кредитного рынка во всей экономике [9] .

12. Создавать и поддерживать проекты, а не фирмы: система интерактивного управления ростом

Недостаточно насыщать экономику деньгами и стимулировать спрос, нужно инициировать и реализовывать широкомасштабные проекты модернизации. С этой целью практически все страны, сумевшие из развивающихся стать развитыми за последние шесть десятилетий, использовали индикативное планирование, основанное на тесном взаимодействии государства с ассоциациями бизнеса. Этот тезис развит в работе Полтерович (2008c), где предлагается, используя опыт успешного догоняющего развития, создать систему интерактивного управления ростом в России.

13. Признаки инновационной паузы

Изложенная выше концепция базируется на гипотезе о том, что в настоящее время имеет место инновационная пауза: старые базисные инновации — информационные технологии, компьютеры и Интернет [10] - не генерируют достаточное количество вторичных инноваций, которые обеспечили бы рост производительности факторов производства, а новые базисные инновации пока не появились. Однако это всего лишь гипотеза, требующая доказательств. Ниже мы представим ряд аргументов в ее пользу. Но вначале рассмотрим контраргументы, представленные в работе Carlaw et al (2007), единственной известной нам попытке исследовать эту проблему, опираясь на анализ технологической эволюции. Стремясь доказать, что революция, основанная на информационных технологиях еще не завершена и будет продолжаться в течение двух десятилетий, авторы приводят следующие аргументы. 1) Цены на компьютеры, микропроцессоры, элементы памяти продолжают падать, значит информационные технологии сохраняют потенциал для роста эффективности. 2) Спрос на персональные компьютеры, Интернет, мобильные телефоны растет. 3). Число возможных приложений информационных технологий велико. 4) Имеется аналогия между электричеством и информационными технологиями, показывающая, что последние исчерпают себя лишь через 20 лет.

Заметим, что авторы опирались на статистические данные, характеризовавшие ситуацию до 2006 г.; динамика цен на микропроцессоры и чипы представлена до 1996 г. Но самое главное: они не приводят никаких оценок влияния информационных технологий на будущие темпы роста (указывая, что это задача будущего исследования). На самом деле, даже оценка влияния IT на рост в прошлом оказалась нелегкой задачей. Первые эконометрические расчеты вообще не обнаруживали значимой связи между развитием IT и темпами экономического роста. Однако впоследствии было доказано, что это влияние существенно [11] , при этом его сила зависит от выполнения дополнительного условия: сопровождается ли компьютеризация соответствующей реорганизацией управленческих и технологических схем (см. Bartel et al (2007), Dostie, Jayaraman (2008)). Поскольку доля отрасли информационных технологий в сумме добавленной стоимости невелика, увеличение продаж компьютеров населению не может существенно ускорить рост производства.

Список из более двадцати возможных приложений IT, составленный авторами, включает видеоигры (используемые в терапевтических целях), машинный перевод, заказ билетов, дистанционное обучение, торговля по Иитернету, и т. п. Все эти технологии не новы. Конечно, их использование будет расширяться, но вряд ли существенно повлияет на темпы роста. Более важная перспектива — соединение нынешних IT с нано- и биотехнологиями. Однако, как отмечают сами авторы, это, скорей всего, потребует значительного времени и перестройки самих IT.

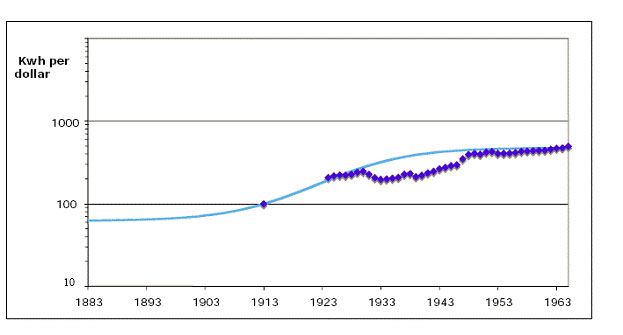

Четвертый аргумент опирается на аналогию между электричеством как технологией широкого применения и IT. По мнению авторов, исчерпание электроэнергии как генератора новых технологий, произошло за 80 лет, в то время как возраст информационных технологий — около шестидесяти лет. Отсюда Carlaw et al (2007) заключают, что до завершения цикла IT осталось еще около 20 лет. В этих рассуждениях важную роль играет Рис.1, где по вертикальной оси отложена величина, обратная цене одного киловатта в реальном выражении. Регулярные статистические данные имеются с 1923 г., они изображены на рисунке жирной кривой. Кроме того, авторы располагали значением цены за 1913 г. и аппроксимировали данные логистической кривой, опустив период Великой депрессии, приблизительно, с 1929 по 1949 гг. Построенная кривая (авторы называют ее кривой эффективности технологии широкого применения) приходит к насыщению в начале 1960-ых годов, что и означает завершение соответствующего цикла. Разумеется, такая методология выглядит более чем сомнительной. Более резонно предположить, что кризис 2008 г., как и кризис 1929 г., вызван временным исчерпанием вторичных инноваций в рамках доминирующей технологии широкого применения. Скорей всего, кривая эффективности электричества

Рис 1. Экстраполяция индекса цен на электроэнергию (в реальном выражении) для внутреннего пользования в Канаде. «Квадратики» — фактические данные. Сплошная линия — аппроксимирующая логистическая кривая.

Источник: Wylie (1989). (Заимствовано из Carlaw et al (2007)).

имела два плато; первое соответствовало периоду 1929-1949 гг., а начало второго совпало с началом 1960-ых годов. Из такой аналогии следовало бы, что и для информационных технологий начался длительный период стагнации. Не менее вероятно, что уменьшение цен на электроэнергию в конце 1940-ых годов связано с началом IT- революции.

Упомянем еще одну работу, Atkinson et al (2009), где авторы стремятся убедить американское правительство в том, что вложения в информационные технологии могут способствовать выходу из кризиса. Авторы полагают, что при отсутствии государственного вмешательства, инвестиции в IT в 2009 г. серьезно сократятся.

Переходя к аргументам в пользу гипотезы об инновационной паузе, заметим, что перед кризисом 2008 г. темпы роста экономики США обнаруживали тенденцию к падению. За семь лет с 2000 по 2006 г. средний темп роста ВВП составил 2,6%, в то время как за семилетку 1986-1992 гг. соответствующий показатель равнялся 2,8%, а за семилетку 1993-1999 гг. — 3,7% (см. данные BEA на сайте http://www.bea.gov/national/xls/gdpchg.xls ). В

Таблица. Количество патентов, зарегистрированных в США за три года

| 1978-1980 | 1981- 1983 | 1984-1986 | 1987-1989 | 1990- 1992 | 1993-1995 | 1996-1998 | 1999-2001 | 2002-2004 | 2005-2007 |

| 189,1 | 196,3 | 226,8 | 276,2 | 313,2 | 337,2 | 409,0 | 529,0 | 552,7 | 537,0 |

Источник: Рассчитано по данным U.S. Patent and Trademark Office (2008).

2003-2006 гг. наблюдалось также монотонное снижение производительности труда.

Непосредственно перед кризисом впервые за много лет наметилось снижение общей инновационной активности в США (см. Таблицу). Впрочем, число патентов, относящихся к информационным технологиям, продолжало расти, по крайней мере, до 2005 года. По данным европейской статистики число патентов по биотехнологиям падало в 2000-2005 г. со средним темпом 7,5% (в 1995-2000 гг. оно увеличивалось в среднем на 20,2% ежегодно), а по нанотехнологиям, напротив, быстро увеличивалось (OECD (2008)).

В исследовании Computer Sciences Corporation (2004) приведены результаты опроса менеджеров компаний, производящих бакалейные товары; отмечается резкое падение веры в эффективность информационных технологий. В 1998 г. почти две трети респондентов полагали, что использование таких технологий их компанией является критически важным или существенным; в 203 г. число подобных ответов составило всего 28%.

Наконец, обратим внимание на существенно отличающееся поведение в 2000-2008 гг. индекса Nasdaq Composite, характеризующего рынок акций высокотехнологичных компаний, и индекса Dow Jones, измеряющего капитализацию 30 крупнейших компаний США. Максимум первого индекса пришелся на март 2000 г., а второго — на октябрь 2007 г. При этом в марте 2009 г. Dow Jones составил чуть более 50% своего максимального значения, в то время как Nasdaq упал более чем в три раза по сравнению со своим максимумом.

В целом ряде эконометрических исследований показано, что ускорение экономического роста в США в 1995-2000 гг. было вызвано широким применением информационных технологий, и что в последующий период их роль значительно упала (см. Oliner, Sichel, Stiroh (2007) и многочисленные ссылки в этой работе). Все же практически все расчеты предсказывали продолжение роста. Здесь уместно вспомнить тезис, вытекающий из теории технологической эволюции, который особенно подчеркивал Менш: развитие носит разрывный характер. Поскольку моменты разрыва случайны и достаточно редки, для их прогноза требуется анализ данных за очень длительный период.

Представленная выше картина противоречива, однако, на наш взгляд, она согласуется с гипотезой об инновационной паузе и влиянии чрезмерно оптимистических ожиданий. Информационные технологии уже не могли поддерживать прежние высокие темпы роста, рост замедлялся, но ожидания оставались на высоком уровне отчасти по инерции, отчасти «подогреваемые» сообщениями о грядущих нововведениях. Согласование завышенных ожиданий с реальными доходами возможно лишь за счет пузырей. Однако равновесный пузырь неустойчив и рано или поздно должен лопнуть.