Антипов В.И., Отоцкий П.Л., Пащенко Ф.Ф., Шишов В.В.

Центр компьютерного моделирования и экспертного анализа

Института прикладной математики им. М.В. Келдыша РАН

Развитые страны характеризуются не своей неспособностью попадать в кризисы, а своей способностью эти кризисы преодолевать без серьезного ущерба. Америку тряхнет, но она справится, опять-таки на заемные средства. Но непонятно, почему Кудрин ждет кризиса в России? Он все время говорит, что средства из «заначек» пойдут на устранение последствий возможных экономических катаклизмов. Зачем? Не разумнее ли вообще их не допускать? И начать, наконец, реально развивать науку, промышленность и инфраструктуру страны. В любом случае, хватит кормить Америку и ее граждан !

Введение

|

Срочно! Из сообщений телеграфных агентств. 05 сентября 2008г.

Объем вложений Центрального банка РФ в облигации ипотечных аген-тств США на конец августа 2008г. немного сократился по сравнению с концом июля. Об этом сообщил первый заместитель председателя Центрального банка РФ Алексей Улюкаев. При этом он не привел никаких конкретных показателей. Напомним, в конце июля А.Улюкаев сообщил, что ЦБ РФ сократил свои вложения в корпоративные облигации ипотечных агентств США на 40%. «Мы примерно на 40% сократили вложения в эти бумаги. Это произошло только за счет того, что когда кончался срок одной бумаги, мы получали за нее деньги и не спешили входить в следующую бумагу. Это избыточная предосторожность, на которую Центробанк как консервативный по определению институт идет. Мы понимаем, что этого риска нет, но мы должны подстраховаться», — сказал А.Улюкаев. Несколькими днями ранее он сообщал, что объем вложений Банка России в корпоративные облигации американских ипотечных агентств составляет менее 50 млрд долл., тогда как на начало года этот объем составлял 100 млрд долл. По словам А.Улюкаева, Банк России не понес убытков от облигаций ипотечных государственных агентств США, находящихся в его портфеле. При этом объем облигаций в портфеле Центрального банка составляет несколько процентов, данные бумаги являются «практически безрисковыми» и по надежности находятся на втором месте после казначейских облигаций США (treasury bills). Источник [ 1 ] Срочно! Из сообщений телеграфных агентств. 07 сентября 2008г. Американские агентства Fannie Mae и Freddie Mac из-за ипотечного кризиса в США столкнулись с серьезными финансовыми проблемами. В результате началось обвальное падение котировок их акций. При этом данный кризис в гораздо меньшей отразился на ситуации с долговыми обязательствами Fannie Mae и Freddie Mac. Международное рейтинговое агентство Moody`s снизило рейтинг привилегированных ценных бумаг ипотечных брокеров Fannie Mae и Freddie Mac до уровня Baa3 с А1, а рейтинг финансовой устойчивости банков — до D+ с B-. При этом отмечается, что дальнейшее снижение рейтингов может последовать в ближайшее время. Министерство финансов США взяло на себя управление двумя крупнейшими финансовыми институтами страны? Федеральной национальной ипотечной ассоциации («Фанни Мэй») и Федеральной корпорации жилищного ипотечного кредита («Фредди Мак»), через которые финансировались около 70% всех сделок по ипотеке в США. Совокупные потери обеих компаний в результате ипотечного кризиса составили около $14 млрд. Рыночная капитализация Fannie Mae упала за это время с $40 млрд до $7,6 млрд, а Freddie Mac ? с $22 млрд до $3,3 млрд. Источник [ 2 ] |

Так начинался финансовый кризис в США. Он вызвал спад материального производства США, который через систему перекрестных торговых связей и другие каналы распространился на другие страны. При этом наблюдалось интересное явление: почти синхронные колебания индексов всех мировых фондовых бирж, которые вроде бы независимы и должны отражать различные интересы различных стран.

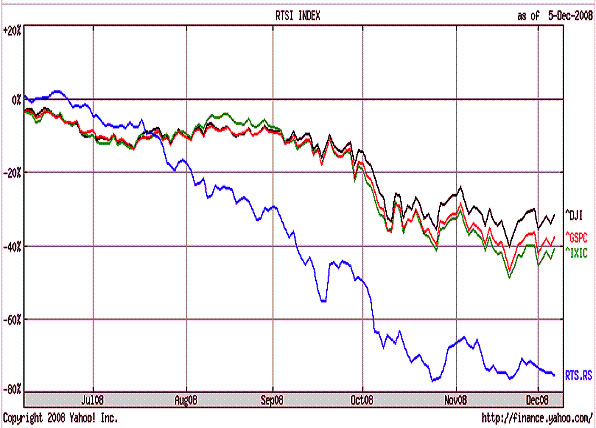

Бегству иностранных капиталов с российских фондовых бирж (рис.1) способствовало значительное количество «рекомендаций», как по команде появившихся во всех западных рейтинговых агентствах и инвестиционных фондах от различных аналитических групп. Обвалив поглубже примитивный российский рынок акций, легче скупать на корню «голубые фишки» российской экономики.

В газетной интерпретации финансовый кризис в США начинался так: простаки из ипотечных корпораций Fannie Mae и Freddie Mac навыдавали кредиты сомнительным личностям, которые затем отказались платить. Кроме того, они застраховали свои активы во многих страховых компаниях, которые при помощи производных финансовых инструментов (деривативов) «надули» огромный «финансовый пузырь», который и лопнул. А затем начали рушиться банки.

В реальности Fannie Mae и Freddie Mac существуют на ипотечном рынке не один десяток лет и обладают квалифицированным персоналом. При работе с закладными бумагами клиентов банков они используют стандартные формы договоров с выверенной системой критериев, по которым и судят о кредитоспособности клиента. И никакой самодеятельности и либерализма. С этими корпорациями ничего бы не случилось, если бы не два обстоятельства, которые они принципиально предусмотреть не могли.

Рис.1. Динамика индексов Доу-Джонс и РТС. Источник [ 3 ]

Первым обстоятельством является огромный дефицит платёжного баланса США, а вторым — чрезвычайно высокий военный бюджет и две войны, которые начал Президент США. Военный бюджет (во всех странах) обладает интересной особенностью: когда он мал, то посредством диффузии новейших технологий в народное хозяйство и других факторов, он повышает ВВП. По мере увеличения расходов и прохождения максимума вклада, он понижает ВВП. Идентифицировать зависимость прироста ВВП от величины военных расходов эконометрикой (из-за больших «шумов») практически невозможно (можно только на специализированной имитационной модели), и Сенат США, систематически увеличивая военный бюджет, не заметил как вклад в ВВП «покатился с горки». Кроме того, промахнулся и Госдеп, который, бросив все силы на «социальные диверсии» в Прибалтике, Украине и Грузии (правительства которых он содержит и натравливает против России), значительно сократил финансирование стабилизирующих социальных программ в действительно проблемных странах, что повысило дотации на военные программы Израиля.

Войны в Афганистане и Ираке привели к тому, что вместо двух планируемых демократий появились две бандитские разборки, остановить которые морской пехотой с крылатыми ракетами технически невозможно, а просто уйти – неприлично. Вот и сидят, ожидая у моря погоды и расходуя деньги не там, где надо.

Факторами, повышающим ВВП США, являются: денежная эмиссия (поскольку доллар – мировая валюта), собственные инвестиции, экспорт и привлечение иностранных капиталов. В США проценты по государственным облигациям и корпоративным ценным бумагам выплачиваются неукоснительно, инфляция хорошо регулируется, «новая экономика» даёт хорошие дивиденды, а дефолта у США не было никогда. Правда, если не считать 1971 года, когда они отказались от золотого стандарта, а Франция устроила скандал, но своё золото получила. Кстати, финансовые конкуренты из ЕС, создавая евро, тоже отказались от золотого стандарта. Поэтому уровень доверия иностранного капитала к США (до кризиса) был высоким.

Рис.2. Динамика цен на золото. Источник [ 4 ]

За последние 30 лет сложилось устойчивое мировое разделение труда: Дальний Восток, Азия и Ближний Восток продают США сравнительно дешёвые товары и природные ресурсы, а выручку (в виде инвестиций) вкладывают тоже в США, получая гарантированные дивиденды и развивая собственную промышленность и инфраструктуру. Выгода обоюдная, но для США большая. Наличие больших валютных резервов в долларах у Китая, Японии, ряда стран ЮВА и России является существенным стабилизирующим фактором, что тоже укрепляло доверие иностранного капитала к США.

Вероятно, приняв во внимание эти обстоятельства (но, не зная о надвигающемся финансовом кризисе) министр финансов России и глава Цетробанка решили сохранить наш стабилизационный фонд в США. Если бы в Минфине был высококвалифицированный отдел анализа и прогнозирования и не было бы Высшей школы экономики при Правительстве РФ, вероятно, они поступили бы иначе. Чтобы убедиться в альтернативе, достаточно взглянуть на график мировых цен на золото (рис.2). Он говорит сам за себя. Пять лет назад, когда обсуждался вопрос куда вкладывать «нефтяные сверприбыли», на Западе (а потом и у нас) была развёрнута разнузданная компания по дискредитации золота как мировой валюты. «Эксперты» в один голос уверяли, что золото – просто тяжёлый металл, неудобный для переноски. При этом госбанки Англии и Швейцарии демонстративно продали часть своего золотого запаса (кстати, хотелось бы узнать у товарища Степашина, кто его купил, а заодно и судьбу золотого запаса СССР). Комплексная и малозатратная («эксперты» стоят дешевле «политических обозревателей») операция по установке набекрень мозгов потенциальных инвесторов дала свои результаты: российский министр совершенно самостоятельно догадался отнести «лишние» деньги в США. Япония и Китай продают США большое количество своей продукции, поэтому и имеют большой запас долларов. Но мы продаём США сущий мизер.

Рис.4. Индекс реальной средней оплаты труда в США Источник [5]

Выводов из произошедшего наше руководство так и не сделало: до сих пор в составе Минфина нет подразделения экономического анализа, прогнозирования и финансовой разведки. Чтобы его завести, придется писать весьма не простое положение о функциях подразделения и давать весьма не простые оперативные поручения. А в головах у руководства соответствую-щие понятийные категории просто отсутствуют. Это не в глупость, а провал в образовании, полученном ещё в советские времена.

Использование понятийных провалов – любимое занятие грамотного противника. Наш стабилизационный фонд (номинированный в золоте) стоил бы в долларах в два раза больше. И был бы у нас в руках. Сейчас половина наших золотовалютных резервов находится на сохранении в США. Какие мы получаем проценты и какова динамика запасов – неизвестно. Кстати, во время грузинской авантюры нам перекрыли вообще все финансовые поступления от зарубежных источников.

Американская действительность

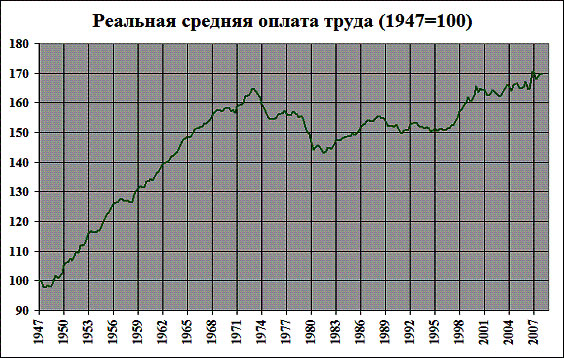

Высокий уровень жизни всего населения США – миф, тщательно поддерживаемый всеми средствами пропаганды. Трущобы и бедных по телевизору не показывают и не обсуждают.

Реальная средняя оплата труда в США перестала расти с начала 70х годов прошлого века и только недавно слегка его превзошла (рис.4). Доля населения, находящегося за чертой бедности (12,5%) за это время практически не изменилась. 45 млн. американцев вообще не имеют никакой медицинской страховки, а государственные программы охватывают только 28% населения.

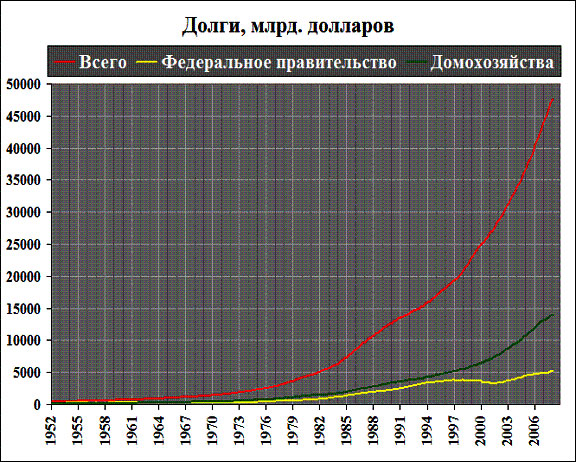

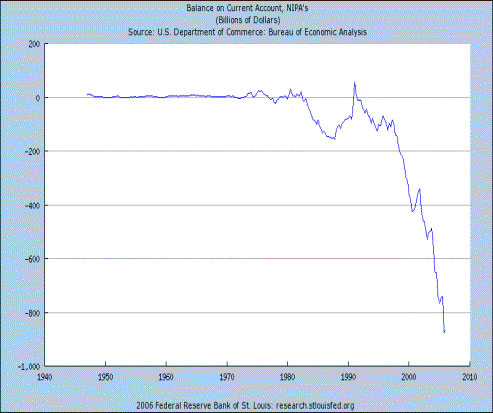

За время правления Буша расходы на военно-диверсионные операции только увеличивались и государство продолжало занимать деньги. Поэтому государственный долг США с 1990 года только рос (рис.5), а вместе с ним и дефицит платёжного баланса (рис.7). Население, предоставленное самому себе, пустилось в кредитные авантюры и тоже активно накапливало долги (рис.5).

Рис.5 Источник [5]

Правительство им помогло: с благословения главы ФРС господина Гринспена в потребительских расходах населения была значительно увеличена доля банковских кредитов. Как следствие, была раздута система банковского страхования, а финансовым учреждениям было разрешено уменьшить соотношение собственного и заёмного капитала (леверидж), что поставило кредитно-финансовую систему США на грань функциональной устойчивости. На сенатских слушаниях Гринспен нехотя признал свои ошибки, но к тому времени ситуация уже вышла из-под контроля.

США, специализируясь на наукоёмкой продукции, торговле и международных финансах (что отражает динамика занятости по отраслям на рис.6), перестали производить бытовые товары и увеличение доли кредитов, полученных населением, ушло в основном на оплату импорта. Таким образом, дополнительные кредиты, не стимулировали создания новых рабочих мест в экономике США. Вместо увеличения реальных доходов населения произошло увеличение дефицита платёжного баланса США (рис.7). Технические замечания по платёжному балансу даны в Приложении, раздел 1.

По мере того как росли долги государства, населения и региональной администрации (рис.5), устойчивость кредитно-финансовой системы США

падала и наступил момент, когда начли «рушиться» её наименее устойчивые звенья. Тогда и «затрещали» балансы весьма неплохих корпораций Fannie Mae и Freddie Mac . Их леверидж был 1 к 50, т.е. значительно ниже нормы.

Рис.6. Динамика занятости в отраслях экономики США. Источник [6]

Рис.7. Платёжный баланс США. Источник [7]

За ними начали рушиться кредитующие их банки, что послужило последней каплей в осознании необходимости официального признания финансового кризиса правительством США.

Некоторые экономисты уже давно предупреждали об угрожающих тенденциях в финансовой системе США, но инерция общественного мнения склонялась к тому, что правительство найдёт выход. Дело зашло слишком далеко: осенью 2008 года индекс DJI (рис.8) начал просто «пикировать».

После чего уже в сфере материального производства США наметился саморазвивающийся цикл:

- сокращение доходов населения;

- уменьшение покупательной способности (и возможности возврата кредитов);

- сокращение розничного товарооборота;

- сокращение строительства жилья и продажи автомобилей;

- сокращение производства и импорта;

- сокращение занятости и оплаты труда;

- сокращение доходов населения,

который только изменением учётной ставки, государственными дотациями и списанием банковских убытков остановить уже невозможно.

Рис.8. Динамика индекса Доу-Джонса Источник: [8].

Первым актом спектакля (когда были национализированы Fannie Mae и Freddie Mac ) – был традиционный американский фарс с официальным признанием второстепенных фактов и замалчиванием истинных причин. Вашингтон прекрасно знает, что для реального прекращения кризиса надо уменьшить государственный долг, т.е. уйти из Афганистана, Ирака и Косово, где у них военная база. Сократить военные расходы (т.е. убрать передовые базы в Болгарии, Венгрии, Румынии, Чехии и Польше). Прекратить финансовую и военную помощь «лучшим друзьям» в Прибалтике, Украине и Грузии. Что позволит реформировать финансовую систему, не усугубляя социальные проблемы. Но уж очень не хочется сдавать позиции, завоёванные в холодной войне, которая в понимании Вашингтона ещё не закончилась. Императив «Карфаген должен быть разрушен!» настолько овладел Капитолийским холмом, что является туда пропуском. США – аристократическая республика с двухступенчатым правительством и двухступенчатой выборной системой. Невидимым (но реальным) правительством США являются владельцы банков, составляющих ФРС, а Президент и его команда – только «комитет по связям с общественностью». Поэтому кандидаты в президенты свободно обсуждают с плебсом только проблемы «хлеба и зрелищ», отделываясь туманными обещаниями о внешней политике. Реальная внешняя политика осуществляется стабильным и идеологически вышколенным государственным аппаратом. Призывы к войне на Капитолии не раздаются только потому, что деньги на неё выделяются автоматически. Военный бюджет США больше суммы военных бюджетов всего остального мира.

Анализируя платёжный баланс США, соответствующий этому странному кризису, невольно приходишь к выводу: «ребята» просто «надорвались», пытаясь второй раз толкнуть Россию в пропасть (при этом дружески обнимая и похлопывая по плечу). Первая и успешная попытка (развал СССР) хорошо видна на рис.7 в виде провала платёжного баланса США на интервале 1983-1990годов. Вторая – на интервале 1993-2003гг. удалась не совсем поскольку на неё наложились затраты на две войны. А далее ситуация вышла из-под контроля.

Кризис пройдёт. Правительство США за счёт нашего Минфина, Китая, Японии и др. залатает прорехи в своей финансовой системе. Тогда стабильный административный аппарат (вместе с нашей непотопляемой пятой колонной) снова примется за своё любимое дело. А тактическая пауза будет заполнена демонстративно миролюбивыми (но ни к чему не обязывающими) декларациями.

Вторым актом спектакля стал мировой экономический кризис. Сначала, когда правительство США пыталось локализовать только ипотечный и банковский кризис, оценки его окончания колебались от года до трёх лет. Но когда кризис перекинулся в сферу материального производства, оценки его окончания увеличились от двух до десяти лет. Оценка в 10 лет опирается на измерение длинны последней «волны» в графике занятости (рис.6) и на описание великой депрессии 1929 года. Приложение, раздел 2. Но точная аргументация длительности этого кризиса неизвестна никому, поскольку администрация США стоит перед дилеммой: или доверие к доллару, или сохранение большого военно-диверсионного бюджета. Года через два следует ожидать присуждения нобелевской премии по экономике нанятым профессорам, которые найдут технические методы решения этой проблемы.

Третьим актом спектакля является череда мировых саммитов по проблематике мирового кризиса. Подписанные (нашим президентом) соглашения последнего саммита так и не были опубликованы в широкой печати. Но что интересно, такие простые мысли как:

- ООН должна печатать свои мировые деньги и существовать на эмиссионные доходы (как это делают сейчас США);

- при ООН необходимо создать комиссию, по выработке требований к мировой финансовой системе, которая будет состоять из видных учёных, работающих на постоянной основе;

- США должны заплатить штраф, за то, что вызвали кризис. Ведь экономика теперь транснациональная, и корпорации – тоже. Кому заплатить и сколько – должен решить специальный арбтражный суд при ООН,

почему-то никому не пришли в голову, кроме Кейнса, который предвидел этот маразм ещё в 1944 году на Бреттон-Вудской конференции и предлагал разделить доллар на внутренний для США и внешний.

Безусловно, США и ЕС этого не допустят. Поскольку тогда эффективность ООН резко возрастёт и многие вещи будут названы своими именами и поставлены на своё место.

А пока идёт подготовка к более совершенной «приватизации» мировой финансовой системы США и ЕС со всеми вытекающими последствиями. Финансовые и экономические возможности группы БРИК (Бразилия, Россия, Индия, Китай) весьма значительны, но политическое и интеллектуальное влияние мизерно.

Российская действительность

Если не считать промаха с выбором места хранения нашего стабилизационного фонда, то в целом надо отдать должное Правительству: впервые ему удалось сыграть на опережение событий. Даже спад производства (см. таблицу), за который его ругают во всех газетах, пока меньше, чем в других странах (не считая Китая).

Если у нас рыночная экономика, имеющая большие международные торговые связи, то она и должна колебаться вместе со всеми: кооперационные связи и направления потоков прибыли за пару месяцев не изменишь. Непредвиденные расходы — оплата стоимости залога (в виде акций) за кредиты наших корпораций в западных банках и выкуп «рухнувших» акций «голубых фишек» на фондовых биржах – тоже были выполнены своевременно. Даже повышение таможенных пошлин на подержанные автомобили – тоже правильная мера. Интересно отметить, что с началом кризиса, как по команде, с газетных полос и телеэкранов исчезли многочисленные «эксперты» ратующие за либерализацию мировой торговли и невмешательство государства в хозяйственную деятельность.

Но есть и тревожные симптомы:

- антикризисные мероприятия ограничились раздачей денег . Сначала – банкам, которые тут же перевели их доллары и вывезли за рубеж, затем — крупным корпорациям и немного

- малому бизнесу. Эти мероприятия привели к росту денежного агрегата М2, но никаких масштабных программ, которые бы расширили внутренний рынок, начато не было. А между приростом денежного агрегата М2 (наличные деньги + депозиты в коммерческих и сберегательных банках + прочие активы) и приростом потребительской инфляции существует лаг в 6 месяцев. Поэтому летом 2009 года в России начнётся «необъяснимое» повышение индексов потребительских цен с 13,5% в 2008 году до 20% в 2009 году.

- систематически высокая потребительская инфляция . Господин Кудрин при помощи высокой инфляции «отрезал» наши банки от наших корпораций, которые вынуждены занимать у западных банкиров. Наша банковская система (транслируя идеи МВФ) занимается в основном конвертацией рублей в доллары и практически не участвует в развитии реального сектора экономики страны. Правительство систематически обманывает народ, обещая в каждом следующем году понизить инфляцию. Дело может закончиться социальным взрывом: ведь инфляция – это, прежде всего, налог на бедных.

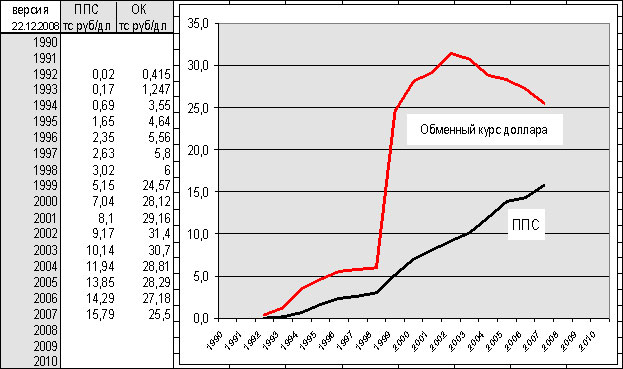

- систематическое повышение курса доллара относительно рубля и отсутствие информации о значении паритета покупательной способности рубля . Спрос на доллары в России (помимо спекулятивных соображений) объясняется неверием в нашу валюту, сколько бы не агитировали за неё официальные лица. Разве это валюта, когда хранение рублей в банках приводит к сокращению капитала? Разве это валюта, когда доля долгосрочных кредитов в капитальных вложениях только недавно достигла 10%, а доля ипотечных займов мизерна? При этом данные о паритете просто скрывают от населения России. Например, в «Российском статистическом ежегоднике», издаваемом федеральной службой государственной статистики (где скрупулёзно подсчитывается количество яиц, снесённых курами), данные о паритете покупательной способности и валютном курсе рубля опубликованы только до 2002 года. Но для принятия решений необходим тактовый период в один месяц. Для финансистов — это отчётность о древней истории Египта. По нашим данным величина обменного курса доллара и паритет покупательной способности имеют значения, представленные на рис.9. У всех развитых стран соотношение между официальным курсом национальной валюты и паритетом покупательной способности близко к единице, т.е. две кривые на графике должны быть рядом. У нас – значительное расхождение. Это выгодно банкам («Зелёная волна», Ведомости 16.01.2009г. и «Рубль в конце коридора», Ведомости 30.01.2009г.) Но в пакете антикоррупционных законов нет прямых указаний заняться именно этой проблемой, а значит это – не преступление.

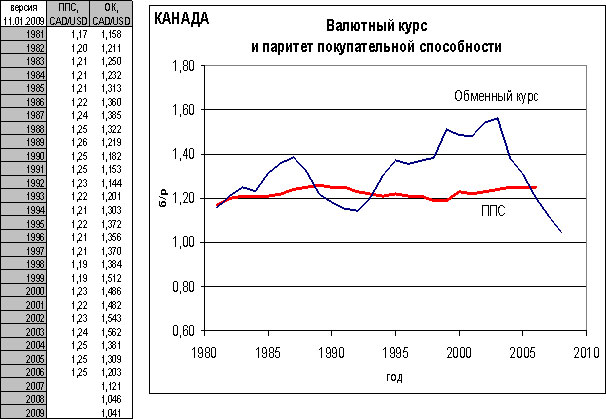

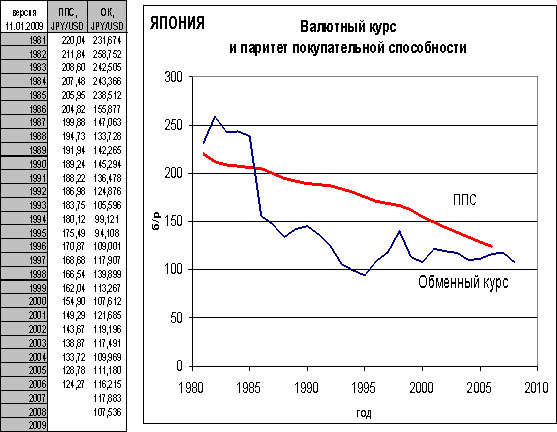

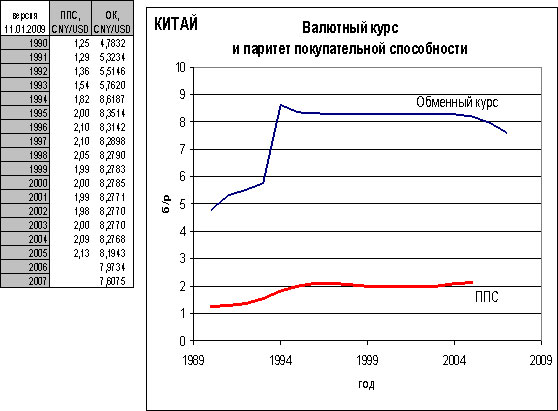

Созерцание графиков на рис.9, 10, 11,12 наводит на грустные выводы:

Япония и Канада заботятся о свих гражданах и не завышают обменный курс.

Конкурентоспособность их продукции обеспечивается факторами НТП (научно-технического прогресса). В Китае (который закупил далеко не новейшие западные технологии) чрезвычайно высокая эксплуатация трудящихся с чрезвычайно низкой оплатой их труда. Поэтому цены китайских товаров низкие, а конкурентоспособность — высокая. Этот варварский способ повышения конкурентоспособности отечественной продукции и пытается воспроизвести наше родное Правительство. Разговоры о необходимости развития науки и новых технологий – только прикрытие коррупции и профессиональной немощи.

Рис.9. Динамика обменного курса доллара и ППС России. Источник [9].

Рис.10. Динамика обменного курса доллара и ППС Канады. Источник [10].

Рис.11. Динамика обменного курса доллара и ППС Японии. Источник [11].

Рис.12. Динамика обменного курса доллара и ППС Китая. Источник [12]. — стабильная технологическая отсталость.

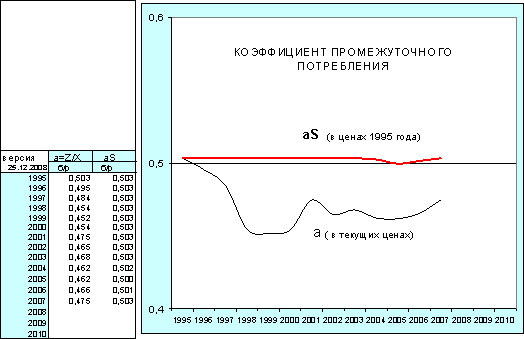

Обратим внимание на коэффициент промежуточного потребления в сопоставимых ценах (рис.13). Коэффициент aS у нас за последние 10 лет практически не изменился.

Рис. 13. Наблюдаемые значения коэффициента промежуточного потребления в текущих (a) и сопоставимых ценах ( aS ). Источник [13].

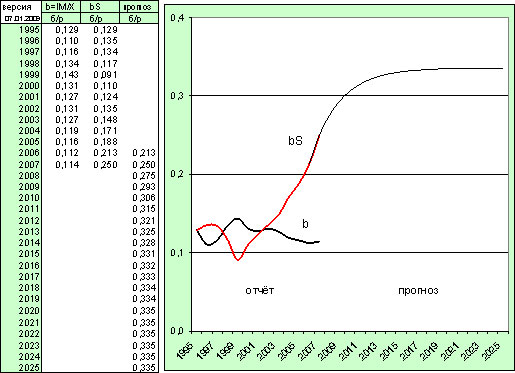

Рис. 14. Наблюдаемые значения и прогноз коэффициента импорта в текущих ( b ) и сопоставимых ценах ( bS ). Источник [14].

Это значит: масштабного внедрения ресурсосберегающих технологий в экономике России за последние 12 лет просто не было. В России удельный расход электроэнергии и тепла на рубль ВВП в три раза больше чем в развитых странах. Велики потери и других продуктов в процессе переработке. У нас громадный резерв усовершенствования технологий. З амену устаревшего оборудования, производство и внедрение ресурсосберегающих технологий можно производить даже в условиях кризиса.

Другим настораживающим показателем является — коэффициент импорта (рис.14). В текущих ценах (коэффициент b) он практически постоянен, но в сопоставимых ценах (коэффициент b S ) — растет. В реальности доля импорта относительно отечественного производства превысила 25%. В крупных городах доля импортных продуктов питания составляет 40 %. Очевидно, даже при кризисном развитии отечественной экономики возможно внедрение конкурентных импортозамещающих товаров и услуг.

Региональный аспект

Проблема последствий мирового экономического кризиса для российских регионов в нашей экономической литературе практически не обсуждается. Но обстоятельства реальной жизни и порядка принятия решений в региональных администрациях заставляют коснуться и этой проблемы.

До возникновения мирового кризиса Министерство экономики РФ опубликовало несколько вариантов прогноза развития России в рамках Концепции 2020. После того, как мировой кризис начал расширяться, прогноз отправили на переработку. В результате новый прогноз развития России засекретили («Тень стагфляции», Ведомости N 5 от 15.01.2009 г.). Во всяком случае, новый прогноз никому не известен. Только 20 января 2009 г. Министерству финансов РФ было поручено пересчитать прогноз бюджета на 2009 год («Цены на нефть и коррективы в бюджет России», ИТАР-ТАСС, 20.01.2009 г.).

Такое поведение Центра поставило администрации Регионов в неловкое положение. Известно, что администрации Регионов работают непосредст-венно с населением в режиме реального времени, а знание срока наступления пика кризиса – это их резерв времени, за которое они должны успеть провести мероприятия по защите населения и корпораций, расположенных на подведомственной территории. Кроме того, каждая региональная администрация должна знать прогноз уровня бедности и количества безработных, которых ей придётся поддерживать.

Поскольку центральные органы управления экономикой впали в «анабиоз», каждая региональная администрация вынуждена составлять свои прогнозы окончания мирового кризиса (!) и определять его последствиям сначала в России, а затем в своём регионе. При этом она вынуждена подчиняться директивам Министерства финансов, разгоняющего инфляцию (налог на бедных) и урезающего расходы на различные отраслевые и региональные программы, благодаря которым производится техперевооружение и поддерживается занятость. Спрашивается, для чего Правительство создавало Стабилизационный фонд, который Минфин разместил в США? Или эти деньги уже невозможно получить обратно?

Резюме

Правительство прекрасно знает все эти проблемы и без подсказок. Но реально провести в жизнь мероприятия по техперевооружению промышлен-ности и с/х оно не в состоянии. Для этого необходима новая система управ-ления экономикой, которая (помимо уже существующих элементов) должна иметь в своём составе:

- центр прогноза мировой хозяйственной коньюнктуры;

- центр прогноза развития отраслей России ;

- центр прогноза развития мировых технологий;

- центр прогноза российской и мировой демографии;

- центр координации выполнения крупных программ;

- вычислительный центр Госплана России;

- систему вычислительных центров региональных министерств экономики;

На вопрос: сколько продлится мировой кризис и как он отразится на России, сейчас в Правительстве не ответит никто. Соответственно и решения будут половинчатыми. Пора, наконец, положить конец нашей беспечности и неосведомлённости. Если у нас рыночный хозяйственный механизм и мы стали участниками мирового рынка, то пора публично изложить официальные представления:

- об оптимальном уровне индекса потребительских цен;

- об оптимальном уровне валютного курса рубля;

- об оптимальном уровне, оптимальной структуре и форме хранения золото-валютных и прочих резервов;

- об оптимальном уровне предоставления отечественными банками долго-срочных кредитов отечественным корпорациям;

- об оптимальном уровне коэффициента неравенства доходов (замаскиро-ванного под коэффициент фондов);

- об оптимальной системе ипотечного кредитования;

- об устройстве, целях и персоналиях мировой финансовой системы и т.д.

Кто это должен сделать? Разумеется – РАН ! Но вся беда в том, что в России нет научной школы финансового анализа, нет авторитетных экономистов и финансистов, нет публичной отчётности о результатах финансовой деятельности и т.д. Поэтому бредни различных «экспертов», являющихся или агентами влияния, или лоббистами крупных корпораций, или просто графоманами заполняют многие наши научные журналы и средства массовой информации. Совершенно ясно, что экономическое отделение РАН не справляется со своими обязанностями и не соответствует своему функциональному назначению. Необходима решительная смена его управленческих звеньев.

Плановый опыт Запада

Проблемы социальной справедливости, тонкого и умного влияния общества на власть, грамотное управление экономическими процессами давно занимали лучшие умы человечества. И следует признать, что наряду с огромным печальным опытом получены весьма неплохие результаты. Приведём выдержки из статьи «Типы и модели экономического планирования, их эволюция в ХХ веке. Индикативное планирование и государственный заказ» [11].

Долгое время спонтанный характер экономического развития считался непререкаемой истиной. Классическая теория исключала не только необходимость, но и саму возможность управления народных хозяйством как единым целым. Однако марксизм теоретически, а советский опыт практически доказали обратное. Управление экономикой в национальных масштабах стало историческим фактом в СССР задолго до того, как это было признано Кейнсом и западной наукой. Но, подтвердив одни, кейнсианская теория опровергла другие постулаты марксизма, в частности, утверждение, что планирование возможно только на базе государственной собственности. Развивая идеи государственного регулирования экономики, Дж. Гэлбрейт пришел к выводу об эффективности опирающегося на рыночные отношения «планового капитализма», особенно необходимого в сфере международных валютно-экономических отношений. Планирование многих сторон экономической жизни в таких странах рыночной экономики, как Япония, Франция, Австрия, Швеция и др., наполняет идею Гэлбрейта вполне конкретным содержанием. Едва ли можно отрицать, что иная, чем в социалистических странах, разновидность планирования стала реальностью.

Можно выделить следующие типы планирования, существовавшие в ХХ веке:

- Директивное централизованное планирование: планирование производства в натуре (затрат и выпуска). Здесь планомерное установление цен играет вспомогательную, подчиненную роль, ибо важнее всего не цены на продукцию, а возможность покупки товаров в соответствии с ними (в том числе какое материально-техническое снабжение подводится под утвержденный сверху производственный план).

- Отсутствие централизованного планирования. При этом пропорции воспроизводства устанавливаются и поддерживаются благодаря действию механизма рыночного саморегулирования, автоматической самонастройки воспроизводства через взаимодействие спроса и предложения. Но поскольку в рыночной экономике существуют 2 основных субъекта планово-регулирующей деятельности — государство и корпорация (фирма),- то отказ первого от плановой деятельности вовсе не означает, а, напротив, предполагает реализацию вторым принципа самопланирования: каждый субъект хозяйственной деятельности своими силами разрабатывает стратегический план, которым руководствуется в своей деятельности. Развитие данного типа планирования происходит в ходе становления так называемой контрактной экономики — контрактов-соглашений между малыми и крупными фирмами, а также между ними и государством. При этом крупные и международные корпорации выступают как некий мезоэкономический сектор, находящийся в промежуточном положении между рыночным и плановым. Цель контрактов-соглашений — увязать интересы государства и деловых предприятий, обеспечить ориентацию последних на долгосрочные инвестиции, НИОКР, диверсифицикацию в новые секторы экономики, отход от неэффективного олигополистического ценообразования и комплексное развитие регионов.

- Индикативное планирование — это административное регулирование цен, налогов, заработной платы, процентных ставок, рентных платежей и т.п. — но не указание натурального объема производства. Здесь производители сами определяют, что и в каком количестве производить, кому и по каким ценам продавать свою продукцию. Однако через отладку системы многообразных экономических регуляторов государственные плановые органы способны направлять их производственную деятельность в русло общественных интересов. Страны, создавших наиболее развитую систему индикативного планирования, — Франция, Италия, Япония, Нидерланды, Мексика, Индия.

Именно Япония активно используют планирование как средство ускорения экономического роста. Здесь регулярно разрабатываются не только кратко-, но и средне- и долгосрочные планы социально-экономического развития, имеющие рекомендательный характер. Большинство японских фирм осуществляют свою производственно-коммерческую деятельность с учетом государственных программ, будучи таким образом заинтересованными в их осуществлении.

С 1956 года в Японии разработано 12 общенациональных планов, большинство из которых успешно выполнены (невыполнение двух планов было связано с резким ухудшением ситуации в мировом хозяйстве в 70-е г.г.), причем некоторые — досрочно. Среди них планы 1962, 1969, 1977 и 1987 г.г. — «комплексные планы национального развития» — имели силу закона. При этом разработка каждого плана преследовала достижение вполне определенных целей. Эволюция целей отражает движение японской экономики к нынешнему процветанию. Если в начале своей плановой деятельности государство ставило целью обеспечение полной занятости, достижение экономической независимости страны, ликвидацию диспропорций, а затем — улучшение уровня и качества жизни населения, то сегодня в повестку дня выдвигаются труднее реализуемые цели стабилизации динамики цен, развертывание международного сотрудничества и т.п.

Даже в США идея макроэкономического планирования вовсе не отвергается общественным сознанием. Так, еще в середине 70-х годов В. Леонтьев, Дж. Гэлбрейт и некоторые другие экономисты с мировым именем выступили с проектом создания Управления национального экономического планирования в рамках аппарата президента. Хотя данный манифест и не получил практической реализации, нельзя с уверенностью отрицать наличия этой возможности в будущем.

В США широко используется государственный заказ. С помощью Федеральной контрактной системы концентрируются средства и государства, и предприятий на реализации крупномасштабных программ, проведении фундаментальных исследований, организации работы оборонных отраслей промышленности. В последние годы ряд контрактов поощряет неопределенные результаты НИОКР, компенсирует риск и гарантирует сбыт продукции, что обеспечивает (практически бесплатно) радикальное обновление их технологической базы.

Наибольшее развитие индикативного планирования на Западе пришлось на 60-е г.г. Но уже в 70-х г.г. обозначился перелом, обусловленный прежде всего резко возросшей неопределенностью научно-технического развития, быстрым появлением новых отраслей (микроэлектроники, биотехнологии и др.). Поскольку конкретное планирование не в состоянии предусмотреть такие изменения заранее, оно оказалось малоэффективным.

- Планирование развития — наиболее распространенный сегодня в мире тип планирования (термин был введен на Западе в 60-е годы), введение которого предполагает прогнозирование динамики развитых, постоянно совершенствуемых рыночных отношений. Планирование развития направлено на достижение и поддержание высоких темпов экономического роста путем поэтапного реформирования препятствующих ему архаичных организационно-правовых структур. Но, как показали последние события во Франции (массовые протесты трудящихся против увольнений и падения реальных доходов населения), существующее индикативное планирование нуждается в усовершенствовании.

Плановый опыт России

У современной России отрицательный плановый опыт. Эта идеологема негласно поддерживается Правительством, а гласно — журналистами, которые при каждом удобном случае пальцем показывают на СССР, утверждая, что в нём было планирование до «последнего гвоздя», а отсюда все беды. Но это — безграмотный штамп. Всё было не так уж примитивно.

Пятилетний план Госплан составлял по укрупнённым агрегатам в рублях (около 20 наименований). Пятилетний план Госснаба составлялся по укрупнённым продуктовым агрегатам (около 400 наименований). Центральные министерства конкретизировали выпуск продукции по общесоюзным предприятиям. СОПС согласовывал территориальную привязку предприятий, а Республики и регионы планировали конкретное количество продуктов своей промышленности и затраты на инфраструктуру. Был и Госкомцен, который не давал разгоняться инфляции. Были и Министерства образования, здравоохранения, культуры и по делам молодёжи, которые весьма неплохо справлялись со своими обязанностями. Плановая система СССР, позволяющая концентрировать все ресурсы государства на стратегических направлениях, была предметом пристального внимания разведки США, которые переняли для себя много полезного, предоставив возможность нанятым пропагандистам «валить противника» всеми доступными методами.