Вполне возможно, что переложившейся из бумаг в золото финансовой олигархии придется долго на этом золоте сидеть: финансовый рынок не восстановится, привычные активы обесценятся, инвестиционные фонды и банки лопнут. Вместо формирования долгожданного мирового правительства ей придется, как и в позапрошлом веке, договариваться с национальными государствами об условиях вложения капитала.

1.4. Прекращение мировой гибридной войны

Следствием пандемии станет бесповоротное разрушение механизмов воспроизводства американского цикла накопления капитала. Его антипод в уходящем мирохозяйственном укладе – СССР – был разрушен вследствие ментальной эпидемии запущенного Горбачевым «вируса» Перестройки, разорвавшей воспроизводственные контуры мировой социалистической системы. Размывание идеологического контура повлекло разрывы политического, а вслед за ним разрушение правового и экономического контуров воспроизводства Советской империи. Пандемия коронавируса разъедает идеологический контур Американской империи, демонстрируя ее немощь на фоне великолепно отмобилизованного Китая. Обвал финансового рынка приобретает системный характер вследствие отгораживания стран друг от друга, которое, несомненно, затронет и финансовую систему. Выйдя за пределы финансовые устойчивости вследствие наращивания бюджетного дефицита, суверенные государства будут опираться на создание внутренних источников кредита, защищая свои рынки от набегов финансовых спекулянтов и утечки капитала. Восстановление ограничений на трансграничные операции капитального характера разорвет экономический воспроизводственный контур американского цикла накопления капитала. Уже разорванный гибридной войной правовой контур не защитит его от лавины национализаций американских активов в пострадавших от агрессии США странах. Их отказ от использования доллара спровоцирует крах финансовой пирамиды госдолга США, что повлечет сжатие их военных расходов и разрушение политического воспроизводственного контура их глобального доминирования. Процессы разрушения системы воспроизводства Американского цикла накопления капитала будут ускоряться по мере того, как эксплуатируемые США страны будут выходить из-под их контроля.

Если вновь прибегать к историческим аналогиям предыдущего периода смены мирохозяйственных укладов, то его завершающая фаза (аналог – Вторая мировая война) может занять до семи лет (1991). Пока эти аналогии удивительным образом подтверждаются. Первая фаза переходного периода и она же завершающая фаза жизненного цикла мирохозяйственного уклада начинается с Перестройки в СССР в 1985 г. и заканчивается его крахом в 1991г. В предыдущем цикле она началась Первой мировой войной в 1914г и закончилась крахом четырех европейских империй в 1918г. После этого на два десятилетия установилась гегемония Великобритании, которая продолжалась вплоть до Мюнхенского сговора, положившего начало Второй мировой войны. В этой фазе переходного периода уходящий мирохозяйственный уклад достигает пределов своей эволюции, в то время как на его периферии возникает ядро формирования нового мирохозяйственного уклада. В предыдущем цикле оно возникает в трех политических форматах: социалистическом в СССР, капиталистическом в США и национал-социалистическом в Германии. В настоящее время оно также возникает в трех политических форматах: социализма с китайской спецификой; индийского демократического национализма и мировой диктатуры мондиалистов, нажавших на спусковой крючок эскалации мировой гибридной войны вбросом коронавируса. Как и в прошлый раз эта фаза заняла два десятилетия, начиная с распада СССР и временным установлением PaxAmericana в 1991.

Как и на предыдущем историческом цикле, инициировавшая мировую войну властвующая элита доминирующей страны вскоре сталкивается с сокрушительной силой более эффективных институтов мобилизации ресурсов в странах формирующегося ядра нового мирохозяйственного уклада. Через два года после Мюнхенского сговора англичане на себе ощутили его последствия в виде массированных бомбардировок Лондона и разгрома их войск во Франции. А США уже через два месяца получили обратно вброшенный в Ухане коронавирус. И выяснилось, что их самая дорогая в мире система здравоохранения оказалась на порядок менее эффективнее, чем китайская. То же качается финансовой системы: на фоне полуторакратного обрушения американского финансового рынка, китайский сохраняет устойчивость и укрепляется. Не вызывает сомнения, что и на информационно-когнитивном фронте китайское руководство действует куда более эффективнее американского и европейского: сплоченность китайского народа вызывает восхищение на фоне паники и растерянности в западных странах. Попытки Вашингтона объявить КНР источником пандемии не выглядят убедительными на фоне оказываемой Пекином широкой международной помощи нуждающимся странам.

Прогнозы развития мировой экономики выделяют три сценария.

«Мягкий сценарий» или Санация системы (карантин на 2-3 месяца, как произошло в Ухане), после которой предполагается V-образное восстановление экономической и социальной активности, мобильности, рынков. В экономике большинства стран рецессия, дефолты корпораций, прежде всего, глобализированных секторов (транспорт, туризм, развлечения и проч.).

«Средний сценарий» (карантин до полугода) с сохранением основных систем жизнеобеспечения (в т.ч. глобальной информационной и финансовой инфраструктур), предполагающий L-образное болезненное восстановление за 2-3 года. Этот сценарий предполагает коллапс финансовой системы, систем здравоохранения, социального и коммунального обеспечения в ряде крупных стран, национализацию этих и иных политически чувствительных секторов. При этом сырьевые рынки в «среднем сценарии» не восстановятся в среднесрочной перспективе, хотя коллапс финансовой системы и может привести к гиперинфляции (на этот раз товаров, а не финансовых активов как последние 10 лет), но относительные цены на сырье (из-за падения уровня жизни) будут в разы ниже и не позволят сохранить модель «встраивания» в мировую экономику.

«Жесткий сценарий» или Катастрофа, сравнимая с катастрофой России 1990-х годов или с Великой депрессией в США в 1930-е годы. Этот сценарий возможен в случае, если полный карантин («локдаун»), введение чрезвычайного или военного положения сохранится на срок более 6-9 месяцев (в зависимости от структуры и устойчивости общества, где он вводится). Особенно вероятен данный сценарий для США (Рис.5).

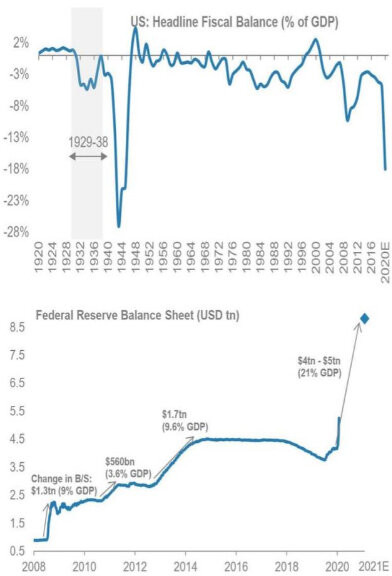

Рис.5 — Прогнозы бюджетного дефицита и баланса ФРС

Источник: Chetan Ahya, Morgan Stanley chief economist

Как видно из прогноза, бюджетный дефицит в США может оказаться гораздо выше уровня 1930-х гг. (когда была привязка доллара к золоту), в два раза выше 2009 года и сопоставимым с уровнем Второй мировой войны. Удвоение баланса ФРС за год в истории никогда не происходило, поэтому последствия такой монетарной накачки могут быть весьма плачевными. Этот сценарий имеет риск быстрого перехода в режим гиперинфляции (по образцу Германии начала 1920-х гг. или России 1992 г.).

При любом сценарии дальнейшего развертывания кризиса мировой экономики происходит размывание механизмов воспроизводства американского цикла накопления капитала и, соответственно, ослабление экономической мощи США. Нет сомнений в том, что американская властвующая элита будет использовать любые средства, чтобы удержать свое глобальное доминирование. И, прежде всего, привычное для англосаксонской геополитики стравливание стран-конкурентов, провоцирование социально-политических конфликтов, организацию госпереворотов и поощрение сепаратистов для хаотизации неподконтрольных стран и регионов. Чтобы минимизировать возникающие в связи с этим риски для России, ЕАЭС, Евразии и человечества в целом, необходимо незамедлительное формирование антивоенной коалиции, способной нанести агрессору неприемлемый для него ущерб.

Первостепенной задачей антивоенной коалиции должно стать прекращение американской агрессии и создание зоны экономической безопасности в Евразии. Проще всего это сделать путем дедолларизации взаимной торговли и совместных инвестиций, что повлечет крах долларовой финансовой пирамиды и основанной на эмиссии мировых денег военно-политической мощи США. В дальнейшем это приведет к созданию новой международной валютно-финансовой архитектуры на принципах взаимной выгоды, справедливости и уважения национального суверенитета. Новую архитектуру международных валютно-финансовых отношений следует формировать на договорно-правовой основе. Страны-эмитенты мировых резервных валют должны гарантировать их устойчивость путем соблюдения определенных ограничений по величине государственного долга и дефицита платежного и торгового балансов. Кроме того, им следует соблюдать установленные на основе международного права требования по прозрачности используемых ими механизмов обеспечения эмиссии своих валют, предоставлению возможности их беспрепятственного обмена на все торгуемые на их территории активы.

Целесообразно ввести классификацию национальных валют, претендующих на роль мировых или региональных резервных валют, по категориям в зависимости от соблюдения их эмитентами установленных в международном договоре требований. Новая валютно-финансовая архитектура должна охватывать также расчеты в цифровых валютных инструментах с использованием методологии блокчейн, что предполагает введение соответствующих требований по обеспечению их прозрачности и идентификации участников, а также гармонизацию национальных норм регулирования. В перспективе возможна эмиссия мировой расчетной валюты в цифровой форме, привязанной к корзине национальных валют участников коалиции, ценам на золото и основным биржевым товарам.

В формировании новой архитектуры международных валютно-финансовых отношений, кроме России, объективно заинтересованы все страны, подвергающиеся риску гибридной войны со стороны США и эмитентов других мировых валют, а также желающие избавиться от колониальной зависимости и неэквивалентности внешнеэкономического обмена. Антивоенная международная коалиция за переход к новому мирохозяйственному укладу могла бы объединить страны ШОС и АСЕАН, а также латиноамериканские страны Боливарианского альянса и сохраняющие суверенитет страны Ближнего и Среднего Востока.

Еще одним фундаментальным основанием для формирования антивоенной коалиции должна стать международная конвенция по кибербезопасности. Чтобы обезопасить себя от применения кибернетического оружия ее участники должны согласиться на введение эмбарго на импорт вычислительной техники и информационных технологий из стран, отказывающихся от обязательств по борьбе с кибертерроризмом.

Старт к формированию антивоенной коалиции может дать открытое международное расследование источников происхождения коронавируса. По его итогам страны-участницы вступившей в силу в 1975 году Конвенции о запрещении разработки, производства и накопления запасов бактериологического (биологического) и токсинного оружия и об их уничтожении могли бы предъявить обвинение США в ее нарушении, которые в 2001 отказались в 2001 году принимать Протокол к ней, предусматривающий механизм взаимного контроля. В рамках этого обвинения можно было бы потребовать раскрытия данных о созданной спецслужбами США сети секретных биоинженерных лабораторий в различных странах на всех континентах. По итогам расследования можно также дополнить указанный протокол санкциями в отношении стран, скрывающих свою деятельность в данной области.

Создание антивоенной коалиции является необходимым, но не достаточным условием мирного перехода к новому мирохозяйственному укладу. Для скорейшего формирования его воспроизводственных контуров нужна позитивная стратегия как международного, так и внутреннего плана. Экономический контур нового мирохозяйственного уклада формируется в сочетании различных форм частно-государственного партнерства с целью максимизации инвестиций в развитие производственной сферы. Политический контур основывается на восстановлении фундаментального значения институтов национального государства как регулятора социальной и экономической активности, а также интегратора различных классов и групп населения на основе общих целей повышения народного благосостояния и качества жизни. Необходимые для этого мотивационные установки должен дать идеологический контур, который в интеграционном мирохозяйственном укладе, в отличие от имперского, будет формироваться со значительной национальной и цивилизационной спецификой. Его общей для разных стран и цивилизаций платформой может стать концепция социально-консервативного синтеза, предусматривающая гармоничное сочетание традиционных религиозных ценностей, идеалов социальной справедливости, национальных интересов и прогрессивных технологий.

Чтобы влиться в формирующееся ядро нового мирохозяйственного уклада России нужно вырваться из периферийного состояния и зависимости от американоцентричной валютно-экономической системы. Для этого необходим скорейшая перестройка системы управления развитием экономики на принципах нового мирохозяйственного уклада, а также ее модернизация на основе нового технологического уклада. Пока, однако, положение России в условиях происходящих структурных изменений мировой экономики ухудшается, а перспективы ее дальнейшего развития остаются неопределенными. Предпринимаемые российским правительством антикризисные меры должны быть дополнены стратегией долгосрочного развития на основе нового технологического уклада, а формированием системы управления развитием экономики на основе институтов нового мирохозяйственного уклада.

2. Перспективы развития российской экономики в условиях структурных изменений мировой экономики

Правительство объявило о пакете антикризисных мер, которые включают введение механизма субсидирования процентной ставки по кредитам организациям торговли, получаемым на формирование запасов продуктов питания и товаров первой необходимости, а также застройщикам в рамках проектного финансирования; предоставление кредитным организациям возможности временного неухудшения оценки качества обслуживания долга; предоставление отсрочки по налоговым платежам отраслям, пострадавшим от ухудшения ситуации; расширение программы субсидирования доступа субъектов малого и среднего бизнеса к заемным средствам и возможности реструктуризации ранее выданных кредитов и др.

При всей их разумности и, возможно, эффективности для отдельных сегментов экономики, эти меры не затрагивают фундаментальных причин уязвимости России от мирового кризиса и американской агрессии. Главная из них заключается в полной открытости российской финансовой системы для атак валютных спекулянтов и подчинении денежно-кредитной политики их интересам. Без приведения политики Банка России в соответствие с требованиями национальной безопасности, конституционными обязанностями обеспечения устойчивости рубля и целями опережающего развития экономики, усилия Президента и Правительства окажутся тщетными.

2.1. Уязвимость российской экономикой в кризисной ситуации

Уязвимость российской экономики от внешних угроз предопределяется ее периферийным положением в мировой финансово-торговой системе. Выполняя рекомендации МВФ, российские денежные власти держат национальный финансовый рынок открытым для международных спекулянтов и закрытым для реального сектора экономики. Удерживая ключевую ставку выше средней рентабельности реального сектора экономики и ограничивая свои операции исключительно привлечением денег коммерческих банков, Банк России блокирует кредитование производственных предприятий. При этом денежные власти искусственно удерживает денежную массу в спекулятивном обороте, фактически субсидируя за счет государства привлечение иностранных спекулянтов путем завышения доходности государственных долговых обязательств, которая втрое превышает рыночную оценку риска. Заимствуя по квазинулевым процентным ставкам доллары, фунты и евро, международные спекулянты вкладываются в многократно более доходные российские обязательства. Эта хорошо известная своими негативными последствиями практика «сarry trade» работает как насос, откачивающий российский национальный доход за рубеж. Ежегодный объем таких «госсубсидий» спекулянтам составляет 2-3% ВВП.

Фактически денежная политика ведется в России в интересах финансовых спекулянтов. Денежные власти гарантируют им сверхприбыли и стимулируют переток денег из реального сектора в финансовый и далее за рубеж. При этом основная часть (от 60 до 90%) оборота на российском валютно-финансовом рынке совершается американским хедж-фондами, а также аффилированными с ними лицами. После того, как Банк России отпустил обменный курс рубля в свободное плавание, именно они им манипулируют, раскачивая его в целях извлечения сверхприбыли за счет обесценения рублевых доходов и сбережений российских физических и юридических лиц.

Общий ущерб от проводимой Банком России денежно-кредитной политики, с момента выполнения рекомендаций МВФ по переходу к свободному плаванию курса рубля и взвинчиванию ключевой ставки в 2014 году, оценивается в 25 трлн.руб. недопроизведенной продукции и более 10 трлн.руб. несовершенных инвестиций27. При этом спекулянты на манипулировании курсом рубля «наварили» десятки миллиардов долларов, а вывоз капитала составил за этот период около 250 млрд. долл. Только атака на рубль в декабре 2014 г. принесла ее устроителям спекулятивную прибыль в размере 15-20 млрд. долл. Можно предположить, что потери от нынешней, 2020 года, атаки будут не менее масштабными.

Еще одним следствием этой политики стала беспрецедентная офшоризация и беззащитность российской экономики от финансовых санкций. Они легко достигают своих целей, как это было наглядно продемонстрировано с установлением американского контроля над Русалом. С учетом того, что более половины прав собственности на промышленные предприятия оформлены на нерезидентов из англосаксонских офшорных юрисдикций, американские заказчики могут поглотить значительную часть российской экономики. Никаких мер по ее защите от ведущейся США гибридной войны российский мегарегулятор не предпринимает, фактически потакая агрессору.

Возгонка и обрушение российского финансового рынка западными спекулянтами в 1997-1998, 2007-2008 и в 2012-2014 годах каждый раз обходилась России потерей до 5% ВВП и вывозом десятков миллиардов долларов национального дохода за рубеж. Несмотря на этот негативный опыт и вопреки общепринятой в мире практике валютного регулирования, ЦБ продолжает самоустраняться от выполнения своей конституционной обязанности обеспечения устойчивости национальной валюты. Перевод курса рубля в свободное плавание в сочетании с отменой ограничений на трансграничное движение капитала и приватизацией Московской биржи в пользу заинтересованных финансовых структур привели к утрате государственного контроля за валютно-финансовым рынком, который стал манипулироваться спекулянтами в целях извлечения сверхприбылей на его дестабилизации.

Неуправляемая «болтанка» курса рубля разрушает замкнутые на внешний рынок воспроизводственные контуры российской экономики, порождает инфляционные волны и дезорганизацию производства. Утрата ценностных ориентиров и лихорадочное состояние финансового рынка влекут падение инвестиций и вывоз капитала. Попытки Банка России стабилизировать макроэкономическую ситуацию путем завышения ключевой ставки (как это было в 2014-2015 гг.) на фоне прекращения внешнего кредита оборачиваются падением инвестиций и производства, снижением доходов и торговли, ростом безработицы и ухудшением уровня жизни населения.

Попытки ЦБ стабилизировать валютно-финансовый рынок путем повышения ключевой ставки процента не могут иметь успеха в условиях полностью открытого счета трансграничного движения капитала. Как только в центре мировой финансовой системы начинается обвал рынка, автоматически действующие алгоритмы финансовых роботов стягивают ликвидность с периферии, продавая, в том числе и российские активы. Никакое повышение процентных ставок не может изменить их поведение. Такое решение лишь вызывает отток денег из реального сектора, блокирует производственные инвестиции и усугубляет экономический кризис.

Без введения ограничений на трансграничные спекулятивные операции российский финансовый рынок будет оставаться игрушкой в руках американских спекулянтов, наживающихся на его раскачке. Продолжающаяся безбрежная денежная эмиссия доллара, евро, фунта и иены (как показано выше, их объем вырос после начала мирового финансового кризиса 2008 г. более чем в 5 раз, до почти 20 трлн. долл.) создает потоки спекулятивного капитала гигантской мощности, даже небольшой переток которого на российский рынок вызывает его дестабилизацию, а также создает риски враждебного поглощения российских активов, угрожающие национальной безопасности.

К сожалению, из печального опыта кризисов 2008 и 2014 годов, в ходе которых российская экономика пострадала намного больше любой из стран «двадцатки», выводы так и не были извлечены. Сегодня денежные власти делают те же ошибки, последствия которых негативно сказываются на и без того уже 5 лет стагнирующей экономике. При этом механизм организации спекулятивной атаки на российскую валютно-финансовую систему остается тем же и включает следующий алгоритм действий.

1. Введение США и ЕС санкций с целью закрытия внешних источников кредитования российских компаний. Сегодня они обрушились на Роснефть, Газпром, Русал, Ростех, генерирующие большую часть валютной выручки.

2. Обвал стоимости акций российских предприятий с целью обесценения залогов и досрочного прекращения кредитных договоров, запуска цепной реакции «margin calls», провоцирующей лавину банкротств. С учетом криминализации института банкротств это влечет долгосрочное падение эффективности российской экономики и предопределяет снижение ее конкурентоспособности.

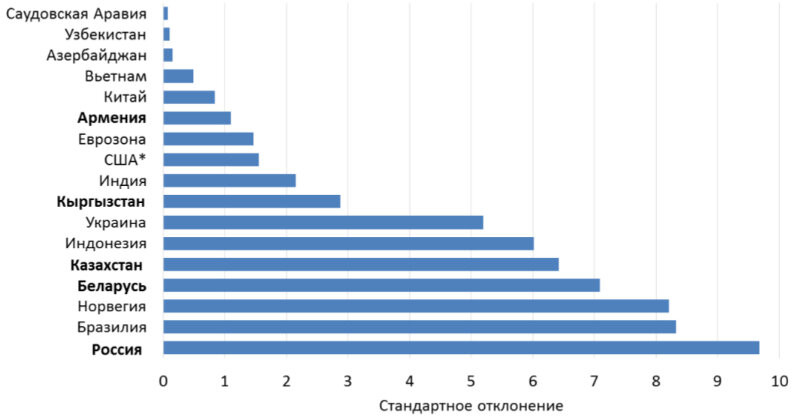

3. Обвал курса национальной валюты с целью сокращения возможности рефинансирования внешних долгов компаний из рублевых активов. Решение ЦБ о переходе к свободному плаванию курса рубля в 2014 году позволило спекулянтам без всякого риска сработать на понижение курса рубля и дестабилизировать макроэкономическую ситуацию. Сегодня они делают тоже самое. Как тогда, так и сейчас падение курса рубля намного превысило возможное влияние снижения нефтяных цен. Об этом свидетельствует относительная устойчивость национальных валют других нефтедобывающих стран (Рис.6).

Рис.6 – Волатильность обменных курсов в январе-марте 2020 г.

Примечание:

1) стандартное отклонение ежедневного изменения обменного курса к доллару США, рассчитано за период с 01.01.2020 по 25.03.2020;

2)* для США приведён индекс доллара США (DXY)

Источник: Bloomberg, расчёты ЕЭК

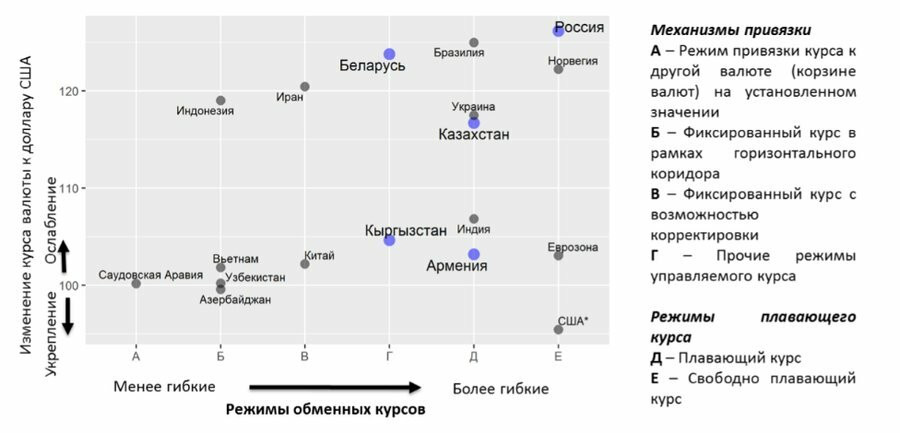

Если сравнить этот график с распределением стран по режимам регулирования валютного курса (Рис.7), то становится очевидным, что именно они, а не цены на нефть, определяют волатильность курсов национальных валют.

Рис.7 – Изменение обменных курсов валют в зависимости от их режимов

Примечание:

1) изменение курса рассчитано за период с 01.01.2020 по 25.03.2020, где 01.01.2020 = 100

2) режим валютного курса указан за 2017 г. (последний доступный в МВФ AREAER 2018)

3) * для США приведён индекс доллара США (DXY)

Источник: МВФ AREAER 2018 (апрель 2019 г.), Bloomberg, расчёты ЕЭК

«Лидерами» по этому показателю являются Россия, Бразилия и Норвегия, в которых установлены свободно плавающие обменные курсы. Три других нефтедобывающих страны — Саудовская Аравия, Узбекистан и Азербайджан – сохранили стабильность своих валют, потому что применяют режимы привязки курса к другой валюте на установленном значении и фиксированный курс в рамках горизонтального коридора.

Банк России, обладая вдвое большим объемом золотовалютных резервов, чем денежная база, мог бы легко отбить спекулятивную атаку, установив курс на любом разумном уровне. Опыт прошлого кризиса, когда, вместо того, чтобы стабилизировать рубль, ЦБ давал возможность его раскачивать (Рис.8).

Рис.8 – Официальный курс Банка России, рублей за доллар (июль 2014 – март 2016 г.)

Источник: С.Блинов

В марте 2020 г. Банк России также самоустранился, предоставив курсообразование спекулянтам. Последние используют колебания цен на нефть в качестве естественной привязки алгоритмов действующих на рынке финансовых роботов. Поэтому складывается иллюзия, что курс рубля определяется ценами на нефть. Но думать так – это все равно, что считать, что скорость движения автомобиля определяется движением спидометра, а не работой двигателя. Денежные власти воспринимают манипулирование рынком как действие фундаментальных рыночных сил, что свидетельствует об их некомпетентности или ангажированности.

Тогда, как и сейчас, обвал курса и дестабилизация валютно-финансового рынка стали возможными вследствие самоустранения ЦБ от контроля над ситуацией. Московская биржа (далее – МБ) и ЦБ не воспользовались ни одним из общепринятых в мировой практике инструментов для пресечения спекулятивной атаки на рубль: торги рублем не останавливались, гарантийное обеспечение по срочным контрактам не повышалось, валютная позиция коммерческих банков не фиксировалась, деньги спекулянтов не резервировались, временные ограничения на вывоз капитала не вводились. Валютные интервенции Банка России следовали с запозданием после того, как игра спекулянтов на понижение курса уже была сделана.

Следует заметить, что валютные интервенции без фиксации целевого уровня обменного курса не останавливают, а, наоборот, поддерживают спекулятивную атаку против рубля. Словно насмехаясь над беспомощностью мегарегулятора, сегодня самые наглые игроки вместо него объявляют целевые показатели курса рубля, открыто манипулируя валютным рынком, а государственные телеканалы доводят эти цели до широкой общественности, провоцируя нужную спекулянтам панику и ажиотажный сброс рублей.

По итогам марта 2020 г. общий объем торгов на рынках МБ вырос на 48,8%, составив 98,8 трлн. рублей – максимальное значение за всю историю биржевых торгов29. Положительную динамику по сравнению с аналогичным периодом 2019 г. продемонстрировали все основные рынки биржи: рынок акций (рост в 4 раза), срочный рынок (рост в 2,3 раза), денежный рынок (рост на 50%), валютный рынок (рост на 32%) и рынок облигаций (рост на 21,5%). При этом рекордные объемы торгов зафиксированы на фондовом и срочном рынках, а также по операциям РЕПО с центральным контрагентом (ЦК) и РЕПО с клиринговыми сертификатами участия (КСУ).

В 2014 г. дестабилизация российской валютно-финансовой системы стала результатом хорошо спланированной операции, в которой противник использовал ЦБ и МБ как инструменты финансового обслуживания спекулятивной атаки с целью подрыва механизмов воспроизводства российской экономики. Для этого заблаговременно были подменены целевые параметры денежно-кредитной политики, из числа которых, вопреки Конституции, исключили обязанность ЦБ по обеспечению устойчивости национальной валюты, а также внушена российскому руководству ложная концепция «таргетирования инфляции».

По такой же схеме было организовано обрушение курса рубля в марте 2020 г. Совершающие атаки против рубля международные спекулянты полностью владеют информацией о ситуации на российском валютно-финансовым рынке, получая ее от персонала МБ, зная алгоритмы работы ЦБ, контролируя депозитарно-клиринговые центры и в режиме реального времени отслеживая движение средств и ценных бумаг на биржевых площадках, торгующих российскими активами. Пассивность денежных властей, публично отказавшихся от ответственности за стабильность рубля, обеспечивает спекулянтам безрисковое манипулирование российским валютно-финансовым рынком.

Напомним, что в результате спекулятивной атаки 2014 г. российской экономике был нанесен колоссальный ущерб: снижение капитализации фондового рынка на 400 млрд. долл.; обесценение сбережений; потери банковского сектора на триллион рублей; двукратное обесценение национальной валюты и повышение инфляции; прекращение кредитования производственной сферы, втягивание экономики в стагфляционную ловушку31. Деструктивное воздействие нынешнего валютно-финансового кризиса на российскую экономику только предстоит оценить: уже сейчас фондовый рынок опустился на 300 млрд.долл.

Очевидно, что проводимая Банком России политика «таргетирования» инфляции обречена на провал. Даже если ему удается за счет сжатия конечного спроса добиться снижения инфляции, период стабилизации длится недолго. Завышение процентных ставок и непредсказуемость курса рубля блокируют инвестиционную и инновационную активность. Это влечет нарастающее технологическое отставание и снижение конкурентоспособности российской экономики, что неизбежно, через небольшой период времени, приводит к девальвации рубля и новой инфляционной волне. Этот период для российской экономики составляет около пяти лет, что соответствует средней длительности научно-производственного цикла.

Нынешний обвал валютно-финансового рынка можно было бы предотвратить, если бы после объявления США санкций ЦБ ввел меры валютного контроля по защите нашей финансовой системы от внешних атак. Однако доминирующие в среде денежных властей экономические интересы спекулянтов помешали это сделать. Турбулентность валютно-финансового рынка поддерживается манипуляциями, совершаемыми его несколькими крупными участниками с использованием инсайдерской информации. Бездействие ЦБ гарантирует им отсутствие риска при проведении операций по искусственному заваливанию курса рубля с целью извлечения спекулятивной сверхприбыли. Делается это посредством цепочек заранее спланированных операций по покупке и продаже валюты с последовательным снижением курса рубля до определенного уровня, по достижению которого манипуляторы удерживают его до продажи накопленной валюты. После этого они вкладывают полученные сверхприбыли в покупку многократно подешевевших активов, а курс рубля поднимается до равновесного уровня. Через несколько лет операции по заваливанию российской национальной валюты повторяются, для чего используются искусственно раздуваемые поводы: снижение нефтяных цен, обострение международных конфликтов, объявление новых санкций, эпидемий и пр. На каждом цикле они извлекают сотни процентов прибыли на обесценении и последующей скупке российских активов, значительная часть которых таким образом перераспределяется в пользу иностранного капитала.

Раскачиваемый таким образом финансовый рынок теряет связь с реальным сектором, формирующиеся на нем цены не отражают реальную ценность активов, и он перестает быть ориентиром для добросовестных инвесторов. Не спрос и предложение хозяйствующих субъектов, а действия автоматизированных алгоритмов, совершаемых финансовыми роботами, определяют цено- и курсообразование на современном валютно-финансовом рынке. Хорошо встроенная в систему регулирования финансового рынка группа крупнейших игроков манипулирует им, извлекая гигантские сверхприбыли на периодическом обесценении рубля. Возникающие вследствие раскачивания рынка волны банкротств используются ими для присвоения чужих активов, в том числе с применением процедур санации и инструментов кредитной поддержки ЦБ.

Происходящие в последние дни события — объявление пандемии, обвал цен на нефть и финансового рынка, очередная «непредсказуемая» девальвация рубля, панический всплеск потребительского спроса и, в довершение ко всему, странная сделка по перепродаже акций Сбербанка из одного государственного кармана в другой, в которой должны исчезнуть триллионы накопленных в Фонде национального благосостояния средств налогоплательщиков – создают впечатление нарастающего безумия. Ни одно из них не имеет разумного объяснения.

Во-первых, предпринимаемые меры по борьбе с распространением коронавируса потрясают обилием эксцессов, провоцирующих панику населения и оправдывающих полицейские меры по ограничению мобильности и прав граждан. Они явно неадекватны степени опасности эпидемии для подавляющей части населения.

Во-вторых, заявляемые в СМИ причины развала нефтяного картеля, поражают своей явной нелепостью. Объяснения смысла этой операции созданием условий для банкротства американских производителей сланцевой нефти поражает безумием этого замысла. Это все равно что пилить сук, на котором сидишь для того, чтобы скинуть с него того, кто сидит дальше.

В-третьих, Банк России, имея все возможности удерживать курс рубля стабильным благодаря объему валютных резервов, превышающим количество рублей на финансовом рынке, дал возможность ему рухнуть и только после этого заявил о готовности проводить валютные интервенции. Однако, без объявления четкой цели по недопущению снижения курса рубля ниже определенного уровня эти интервенции лишь помогают спекулянтам планировать атаку, раскрывая свои планы и снабжая их валютой.

На фоне обвала финансового рынка странная сделка по продаже акций Сбербанка Центробанком Правительству выглядит совсем сюрреалистично. Согласно Закону о Центральном банке, все его имущество является федеральной собственностью. Следовательно, государство может оперировать им по своему усмотрению. В данном случае оно может принять нормативный акт, обязывающий Банк России безвозмездно передать акции в Росимущество, поскольку тот является не более, чем их номинальным держателем.